ニッチな投資対象「フロンティアアセット」を紹介する本シリーズの第4回は、国内の投資家にも認知が浸透しつつある「保険リンク証券」を取り上げる。伝統資産との低相関と相対的に高い利回り水準を背景に、国内企業年金の間でも一時期人気化した保険リンク証券戦略について、マーサージャパンの五藤智也氏とマーサー・インベストメンツの畔柳鈴太郎氏、GAM証券投資顧問の戸島真人氏に話を聞いた。

企業年金の間で一時期人気化した保険リンク証券への投資であるが、2017 ~ 2018年にかけてパフォーマンスが大きく毀損してしまったことでネガティブなイメージを持つ読者も多いだろう。

弊誌Vol.56で実施した「年金プロダクト需給調査」では、全体の28.1%の基金が採用済だったが、一方で解約済みは16.4%、今後減額・解約する予定の基金も10.6%と、投資ニーズの冷え込みや解約の検討が進んだ様子がうかがえる。今回はこうした不振の背景なども踏まえて、その特徴や投資意義を改めて見直してみたい。

まずは、保険リンク証券の構造や概要に触れておこう。保険リンク証券とは、保険会社が保険金の支払いに備えるため保険リスクの一部を資本市場の投資家へ移転する手段であり、投資家はそのリスクを引き受ける代わりにプレミアムを受け取るのが基本的な構造だ。損害保険と生命保険を対象とする銘柄が存在するが、国内向けに提供されているのはほとんどが前者のため、この記事で扱う保険の種類も災害保険に絞る。

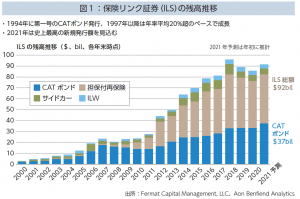

保険会社がどんな形でリスクを移転するかによって、いくつかの種類に分けられる。比較的市場規模が大きいのは、相対取引で単年契約となる担保付再保険(いわゆる再保険型)と、債券として発行され一定の流動性もあるCATボンドで、ほかにILW(Industry Loss Warranty)やサイドカーと呼ばれるものもある。

ILWは保険業界全体の損失額が事前に決められた水準を上回った時に支払いが発生する再保険契約で、デリバティブの一種だ。サイドカーは保険・再保険会社の保険リスクの一定の割合を引き受ける契約で、低い組成コスト、通常1年という期間の短さが特徴となっている。

災害保険のリスク移転では、社債のトランチングのように、再保険・CATボンドなどの形でリスク・リターンの程度が異なる複数の銘柄が発行されるが、これは災害発生時にどの程度の保険金支払いにより元本毀損が生じるかといったリスクを反映している。

残高については、コロナ禍で一時伸び悩んだが、中長期的には保険リンク証券全体で大きな伸びが期待される成長市場となっている。足元で成長を支えるのはCATボンドで、本年も史上最高残高の更新が期待される。残高が最も大きいのは再保険型であり、ILWやサイドカーの市場規模はまだまだ限定的だ(図1)。

保険市場全体で言えば、人口の増加や経済発展を背景に長期的な成長が予想され、それに伴い再保険および保険リンク証券へのリスク移転ニーズも高まるだろう。ちなみに、米国著名投資家が率いる投資会社も、再保険事業には積極的に投資しているようだ。

保険がカバーする災害についてはハリケーンが最も多く、この他に代表的なものを挙げると風水害、地震、火災などがある。対象地域は米国が中心で、それ以外には欧州、メキシコ、日本、オーストラリアなどだ。

CATボンドは現在約200銘柄が発行されており、銘柄数が多いのは「マルチ・ペリル」と呼ばれるさまざまな自然災害を包括するものだ。個人が保険に加入する際、火災や地震、水害などを全てカバーしたものに入りたいという意向が強まっていることが背景にある。

なお保険の種類もさまざまなものがあり、中にはユニークなものもある。一例を挙げると、過去に発行された宝くじに関する保険で、一部海外では民間企業によって宝くじが運営されているが、連続して大当たりが出ると支払いが不可能になるため、そのリスクを回避すべく保険がかけられている。

伝統的な資産との低相関はショック時でも維持できたか

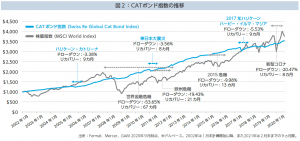

保険リンク証券の最大の特徴として他資産との低相関が挙げられるが、実際にコロナショック時にはどんな値動きをしたのだろうか。図2で示される通り、他の資産で大きくマイナスが発生する中、CATボンドについてはほぼ横ばいをキープした。

「ほぼ」という点について、マーサー・インベストメンツでオルタナティブ資産運用部長の畔柳鈴太郎氏は、3月下旬に需給面によってマイナスを被ったことを明かしている。「保険リンク証券のファンドで解約が出たというよりは、マルチストラテジー型ヘッジファンドでCATボンドに投資しているケースがあり、一定の流動性があるCATボンドが現金化されたことによる影響です。とはいえ需給面を除けば、極めて無相関に近いことが証明されたのではないでしょうか」。

マーサー・インベストメンツ

オルタナティブ資産運用部長

畔柳 鈴太郎 氏

伝統資産との分散効果が期待できる点は保険リンク証券戦略に投資する上での大きなメリットだろうが、この他にも保険市場の拡大が追い風となる点が挙げられる。先述の通り、世界経済の成長とともに保険市場も拡大が見込めるため、それに伴い保険会社が再保険をかけるニーズも高まる。とは言え、一定のプレミアムが乗らなければ投資家が引き受けるニーズもなくなるため、長期的に見ればリターンを享受できる構造になっている。

加えて、ESG投資の観点からも意義を見出せるだろう。「保険そのものが困った人に助けを差し伸べるビジネスモデルですから、ESGの中でもSの社会課題の解決に高い関連性があります」と畔柳氏は付け加える。海外の投資家はESGの観点で投資に至るケースもあるが、日本の投資家の動向として、再保険型のファンドでは流出が続いており、そこから比較的低リスクのCATボンドへ移行するか、あるいは別のアセットクラスを検討しているようだ。グローバル全体で見ると保険リンク戦略は50ほどで、その中でも日本から投資できるものは10程度に絞られる。

改めて検証する不振の理由 かの年に何が起きていたか

さて、冒頭でも触れた通り、日本からも注目が集まり投資が広がった直後の2017年~ 18年に連続して米国のハリケーンを中心に大規模な災害が重なり、マイナスリターンを被ったファンドも少なからずあった。しかしながら一方でCATボンド指数のリターンは、2017年~ 18年も年間でプラスを維持しており、過去19年間連続してプラスリターンと極めて安定した動きを続けているのである。この、多くのファンドとCATボンド市場のパフォーマンスの開きはどこから来るのか。

GAM証券投資顧問で代表取締役社長の戸島真人氏は、当時の運用会社の動向について次のように説明する。

「2012年~ 16年までの数年間、世界的に大規模な自然災害が発生せずCATボンドのプレミアムが低下(利回りスプレッドが縮小)していたため、イールドハンティングを狙う投資家には物足りない状況でした。さらに日本の投資家にとっては、為替ヘッジコストが嵩んだこともこれに拍車を掛けていました。その結果、追加のリスクを取ってでもリターンを高めようとする動きが多くのマネジャーに見られるようになり、災害発生時の保険金の支払い条件に関するトリガーを緩めてリスクテイクを図ったようです。そこで大きなハリケーンが連続して米国を襲ったため、損失を拡大させたのです」。

GAM 証券投資顧問

代表取締役社長

戸島 真人 氏

特徴ある投資対象だからこそマネジャー選択が重要に

一部マネジャーが過度なリスクテイクに動いた結果が大きな損失につながったわけだが、こうした事態を防ぐためにも、マネジャー選びの際にはどこに注意すべきだろうか。マーサージャパンでウェルス・コンサルティング本部代表、パートナーの五藤智也氏は見るべきポイントについて、ディールフローとネットワークの構築体制、マネジャーのスキルや経験、ファンドの特性という3点を挙げてくれた。

マーサージャパン

ウェルス・コンサルティング本部代表

パートナー 五藤 智也 氏

1点目については特に相対契約になる再保険型などでの注目点になるが、オープンな市場ではないからこそ、多様なチャネルやルートを辿って有利な契約を迅速に結べるかがカギになる。

2点目については、災害の規模や発生確率を分析するための気象学や海洋学といった学問的な素養、複雑な保険契約の中身を分析できる法務関連の知識など、金融市場にとどまらない幅広い知識や経験が求められる。また、災害リスクを分析するには災害リスクモデルの活用が必須になるのだが、現状、有力なモデル開発会社は複数社存在している。各社のモデルにそれぞれの特徴があるため、それらをうまく使いこなし、カスタマイズできる人員がそろっていれば、より精緻で独自性のある分析を行えるだろう。

ちなみに災害リスクモデルの使用料はかなり高額で、複数社と契約するにはある程度のコストがかかるようだ。

3点目については、分散を図りつつ、投資妙味がある市場にアクセスしているかどうかが問われる。具体的には市場規模の厚い米国のハリケーンや水害、地震、日本の地震や欧州の風水害といった保険だ。メイン市場であるだけにデータは蓄積され情報の非対称性が小さい一方で、保険需要自体が大きいためプレミアムはそれほど低くなく、投資効率は良くなる。

加えて、ファンドにおける制約は少ないことも好ましい。CATボンドや再保険など特定の資産にしか投資できない場合、マネジャーが理想とするポートフォリオを構築できない可能性が生じるからだ。

とは言え、相対取引の再保険に主として投資するのか、CATボンドのみに投資するのかなどによって流動性が異なるため、投資対象と解約条件が一致しているのかは要確認だ。

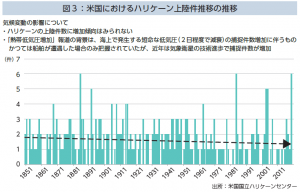

気候変動と自然災害の関係性は保険リンク戦略への向かい風なのか

最後に、気候変動と自然災害についても触れておこう。GAMの戸島氏は「気候変動に関する政府間パネル(IPCC)が今年発表したレポートによれば、ハリケーンを含む熱帯低気圧の発生件数は温暖化に伴ってむしろ減少する(もしくは不変の)可能性が高いとされています」と説明する。このあたりの認識は、もしかすると一般的なイメージとは異なるかもしれない(図3)。

「一方で、われわれも実感するように温暖化は降水量を増やす可能性が高いとのことであり、洪水被害に対する保険リスクについては、これまで以上にしっかりした分

析が必要になるでしょう」とのこと。とは言え、気候変動によってハリケーンの発生頻度や規模も大きくなっていると穿った見方をした場合、保険リンク証券戦略にはどんな影響を及ぼすだろうか。

災害が増え保険金支払いが増えれば、当然プレミアムが上昇することになる。再保険型は単年契約でCATボンドも満期は数年程度だから、これらを組み入れるファンドのリターンには比較的短期間のうちにプレミアムの上昇が織り込まれることになる。CATボンドが「気候連動債」とも呼ばれる所以はここにあり、気候変動によって災害が増えたとしても、一概に保険リンク証券戦略に妙味がなくなるとは言えないだろう。

大きなマイナスがあっただけにネガティブなイメージを持つ投資家もいるだろうが、改めて向き合うと新たな発見があるかもしれない。特に一般的な金融市場とは異なる投資対象であることから、マネジャーのスキルや経験の差が如実に現れる。もちろん、ファンドが求めるリスク水準によっても異なるが、うまくコントロールできるマネジャーならばアルファを生み出せる可能性も十分にあるはずだ。

ピックアップ

よく見られている記事ランキング

-

連載 小倉邦彦の資産運用時事コラム第17回 大和ファンド・コンサルティング 今福リサーチフェローとプライベートアセット投資を徹底討論 【前編】

Web限定 プライベートアセット 寄稿 資産運用時事コラム -

オルインセミナーレポート 「金融政策の転換と為替市場の見通し ―日本は円安を止めることができるのか」

セミナーレポート 市場見通し -

野村年金ニュース解説企業年金の運用状況(2024年度第1四半期)

Web限定 企業年金 -

オルインセミナーレポート 「多様な分散がもたらす頑健なポートフォリオ構築のポイントは」

オルタナティブ セミナーレポート 企業年金 -

オルインセミナーレポート 「市場環境の変化に対応するポートフォリオ運用の考え方」

Web限定 オルタナティブ セミナーレポート プライベートアセット 債券 -

アライアンス・バーンスタインの運用責任者に聞く 銀行の自己資本強化で脚光浴びるプライベートデットの現在

Web限定 プライベートデット 市場見通し -

連載 小倉邦彦の資産運用時事コラム第9回 フォローの風に乗るプライベートデットの最新動向を探る後編:ダイレクトレンディングに関する井戸端会議 ~ 最新動向を議論する

Web限定 寄稿 資産運用時事コラム -

「Tokyo Asset Management Forum2022 Autumn」

開催レポート

運用会社の多様化でアセットオーナーの運用高度化を後押しするWeb限定 セミナーレポート -

注目を集める不動産新セクター、トリプルネットリース

Web限定 不動産 企業年金 金融法人 -

地域金融機関から注目集める新ソリューション「OCIO」とは何か?

Web限定 金融法人