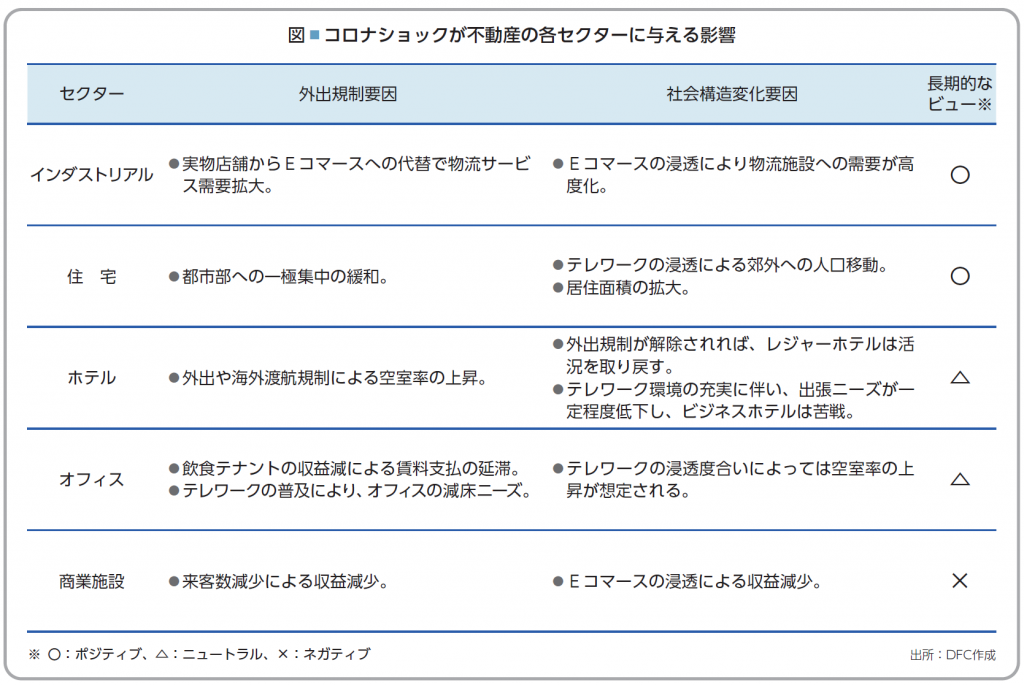

コロナショックは不動産投資にさまざまな影響を与えた。具体的には、短期的な「外出規制要因」と長期的な「社会構造変化要因」とがある。「外出規制要因」は都市閉鎖や外出・店舗の営業自粛といった政府等による外出規制によるものである。強制力があるものの、期間としては2~3年程度の期間限定であることが想定される。一方、「社会構造変化要因」は、テレワークやEコマースの浸透など、以前から存在していたが、コロナショックがトリガーとなり、一気に進行速度が上がったものである。

今後、「外出規制要因」は規制が解除されると、全セクターに一定のポジティブな影響が見込まれる。ただ、長期的には一度認識されたリモートワークのような利便性が完全に元の状況に戻ることはないと思われ、「社会構造変化要因」により、セクター別の明暗が分かれる状況が続くことが予想される。各セクターに与える影響を図にまとめた。

総合すると、現時点では不動産投資はコロナによりネガティブな影響を受けている。投資家はパフォーマンス面で不満は持っているのは間違いないであろう。一方で世界的な低金利環境の継続によって国債を中心とした債券投資での投資機会が限られることから、インカムを主体とした安定的なリターンを求める投資先として、不動産は引き続き無視できない。では、不動産ファンドを今後どうみたらよいだろうか。

足もとで、グローバルにみて最も成熟度の高い米国のコア不動産ファンドでは、パフォーマンスの二極化がみられる。一見、どのファンドも地域やセクター配分ベースではあまり大きな違いがなく、上述のセクター別の明暗だけではこの差異を説明するのは難しい。

一方、個別案件ベースで投資の背景を確認していくと社会構造変化を素早く察知できているかという点では各ファンドで状況が異なり、それがパフォーマンスの成否を分けていると感じる。例えば同じオフィスセクターでも、在宅勤務可能な業態がテナントなのか、メディカルラボのような自宅での業務遂行が難しいテナントなのかという点や、デジタルインフラ、コールドチェーン(低温)物流など新たな不動産投資ニーズを捉えているか、といった点である。単にセクター配分だけでなく、個々の物件取得の背景を通して社会構造変化への感度を確認することも不動産ファンドのマネジャー選定において今後ますます重要となろう。まさに不動産ファンドの成否は細部に宿るのである。

※本記事はオル・インvol.60に掲載されたコンサルタント・オピニオンからの転載です。ピックアップ

よく見られている記事ランキング

-

連載 小倉邦彦の資産運用時事コラム第17回 大和ファンド・コンサルティング 今福リサーチフェローとプライベートアセット投資を徹底討論 【前編】

Web限定 プライベートアセット 寄稿 資産運用時事コラム -

オルインセミナーレポート 「金融政策の転換と為替市場の見通し ―日本は円安を止めることができるのか」

セミナーレポート 市場見通し -

野村年金ニュース解説企業年金の運用状況(2024年度第1四半期)

Web限定 企業年金 -

オルインセミナーレポート 「多様な分散がもたらす頑健なポートフォリオ構築のポイントは」

オルタナティブ セミナーレポート 企業年金 -

オルインセミナーレポート 「市場環境の変化に対応するポートフォリオ運用の考え方」

Web限定 オルタナティブ セミナーレポート プライベートアセット 債券 -

アライアンス・バーンスタインの運用責任者に聞く 銀行の自己資本強化で脚光浴びるプライベートデットの現在

Web限定 プライベートデット 市場見通し -

連載 小倉邦彦の資産運用時事コラム第9回 フォローの風に乗るプライベートデットの最新動向を探る後編:ダイレクトレンディングに関する井戸端会議 ~ 最新動向を議論する

Web限定 寄稿 資産運用時事コラム -

「Tokyo Asset Management Forum2022 Autumn」

開催レポート

運用会社の多様化でアセットオーナーの運用高度化を後押しするWeb限定 セミナーレポート -

注目を集める不動産新セクター、トリプルネットリース

Web限定 不動産 企業年金 金融法人 -

地域金融機関から注目集める新ソリューション「OCIO」とは何か?

Web限定 金融法人