お客様と政策資産配分策定の議論をしていると、オルタナティブ資産(以下、オルタナ)の比率はどの程度が適当なのかが話題に上ることがある。ポートフォリオの中でオルタナの配分や戦略が増えていく中、この疑問に直面する年金運用担当者もいらっしゃるだろう。

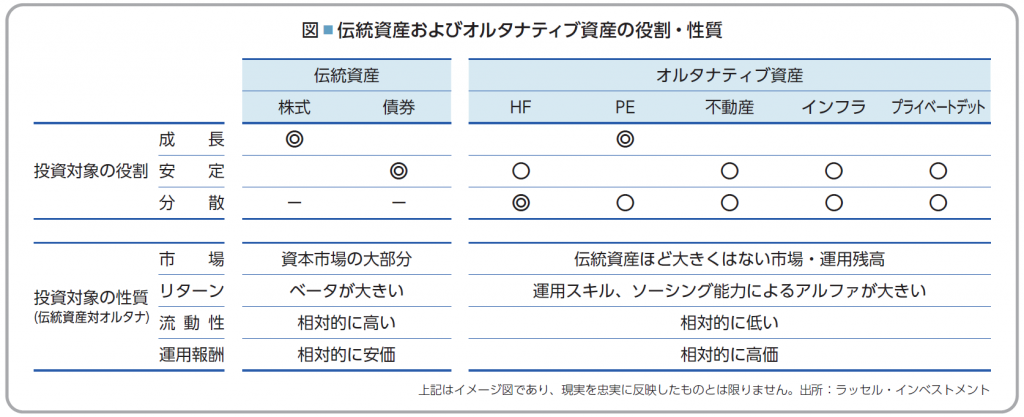

具体的に資産配分を検討する上で意識しておくべきことがあると思われる。それは、表題と少し矛盾するようだが、「オルタナティブ資産の比率」という時、多種多様なオルタナを一括りにして捉えないようにするということだ。伝統資産:オルタナという枠組みは管理の方法としてはわかりやすい。しかし、オルタナは資産クラスや戦略により役割や収益源泉、留意すべきリスクが大きく異なる(図)。トップダウン的にあるべきオルタナ比率を定めるというよりも、各オルタナ資産の特徴を理解した上で、それぞれのオルタナ資産別に組み入れ比率を検討することが重要だ。オルタナがポートフォリオの中で増加する投資家にあっては特にこの姿勢を意識するべきだと考える。

オルタナ資産の比率を決める際に、定量面(期待リターン/リスク/相関)の他、注意する要素としては以下が挙げられるだろう。

○リスク許容度:資産全体のパフォーマンスの変動性を抑えるためには、株式に比べボラティリティが小さく、分散効果が機能するオルタナの活用余地は高い。ただし各オルタナが持つ伝統資産にはないリスクや定量面では計測できないリスク(例:ヘッジファンドのレバレッジ、インフラの規制リスク)は十分に理解する必要がある。

○制度の状況(剰余の存在や制度の成熟度):オルタナの中でもプライベートアセットは流動性に制約がある戦略が多い。ヘッジファンドではロックアップ期間が設定されていたり、保有資産や市場動向によってはサイドポケットが設けられたりすることがある。いわゆる剰余が存在する場合は資産残高に余裕がある分、オルタナ比率抑制を流動性の観点で強く意識する必要性は小さいだろう。一方、仮に制度が流出超である場合、給付相当分の捻出や将来的なリバランスを考えると、流動性には配慮する必要がある。

○運用機関選定のためのリソース(運営ガバナンス):オルタナは、パフォーマンスに占める運用者の運用スキルやソーシング能力の比率が伝統資産に比べて高いといえる。そのため優れた運用機関を採用するための人的リソースを確保できるか、プロセスを維持できるかが手を拡げられるオルタナの範囲にも影響すると考える。期待リターン・リスク面で効率的な資産配分にはオルタナの活用が欠かせない。資産配分検討過程では、各オルタナの特徴を把握し、上述のような要素を定性的に踏まえることが重要だ。

※本記事はオル・インvol.60に掲載されたコンサルタント・オピニオンからの転載です。

ピックアップ

よく見られている記事ランキング

-

連載 小倉邦彦の資産運用時事コラム第17回 大和ファンド・コンサルティング 今福リサーチフェローとプライベートアセット投資を徹底討論 【前編】

Web限定 プライベートアセット 寄稿 資産運用時事コラム -

オルインセミナーレポート 「金融政策の転換と為替市場の見通し ―日本は円安を止めることができるのか」

セミナーレポート 市場見通し -

野村年金ニュース解説企業年金の運用状況(2024年度第1四半期)

Web限定 企業年金 -

オルインセミナーレポート 「多様な分散がもたらす頑健なポートフォリオ構築のポイントは」

オルタナティブ セミナーレポート 企業年金 -

オルインセミナーレポート 「市場環境の変化に対応するポートフォリオ運用の考え方」

Web限定 オルタナティブ セミナーレポート プライベートアセット 債券 -

アライアンス・バーンスタインの運用責任者に聞く 銀行の自己資本強化で脚光浴びるプライベートデットの現在

Web限定 プライベートデット 市場見通し -

連載 小倉邦彦の資産運用時事コラム第9回 フォローの風に乗るプライベートデットの最新動向を探る後編:ダイレクトレンディングに関する井戸端会議 ~ 最新動向を議論する

Web限定 寄稿 資産運用時事コラム -

「Tokyo Asset Management Forum2022 Autumn」

開催レポート

運用会社の多様化でアセットオーナーの運用高度化を後押しするWeb限定 セミナーレポート -

注目を集める不動産新セクター、トリプルネットリース

Web限定 不動産 企業年金 金融法人 -

地域金融機関から注目集める新ソリューション「OCIO」とは何か?

Web限定 金融法人