Part2では、ケーススタディとしてマルチアセット戦略を複数採用する日本高速道路企業年金基金を紹介する。前回特集でも登場いただいた常務理事・運用執行理事の荻原勉氏に、過去2年間の運用を振り返ってもらうとともに、今後のマルチアセット戦略の活用方針を聞いた。

ロングオンリー型戦略間の相関上昇を受け

採用戦略の多様化を模索中

日本高速道路企業年金基金 常務理事・運用執行理事 荻原 勉氏――まずは日本高速道路企業年金基金の運用状況について、お聞かせください。

当基金は、2017年5月に厚生年金基金の代行返上を行い確定給付企業年金に移行しました。政策アセットミックスは2022年10月の改定により、債券29%、株式29%、短期資産2%、マルチアセット20%、絶対収益資産20%に設定しています。

日本高速道路企業年金基金

常務理事・運用執行理事

荻原 勉 氏

改定にあたって、従来の「絶対収益型オルタナティブ」と「市場配分型オルタナティブ」の2枠をそれぞれ「絶対収益資産」と「マルチアセット」に変更しました。前者は主にプライベートアセットが対象で、マルチアセット枠では昨年までの5戦略に今年度から1本を追加して、合計6戦略を採用しています。

プライベートアセットを除く市場性資産について、昨年度の当基金のパフォーマンスは債券が-5.9%、株式が+1%、マルチアセットは-6.3%でした。債券はヘッジ外債のマイナスが大きい中で一部のクレジットが損失を和らげてくれましたが、株式はグロース系戦略の採用が多いこともあって、市場平均には届きませんでした。マルチアセットのパフォーマンスには債券と株式両方の悪い部分が出てしまったと感じています。

――複数のマルチアセット戦略は、どのような役割を期待して採用されたのですか。

基本的に株式と債券には、それに応じたダウンサイドリスクがあります。年金基金として株式と債券に投資せざるを得ない中では、その配分を基金自らが行うか、マネジャーに任せるかを考えることになります。後者であればスキルを活用しながら機動的に資産のエクスポージャーを変更することで、リスクを抑えてしっかりリターンを出してくれるだろうという期待感がありました。

加えてマルチアセット戦略なら、伝統資産のように予定利率に応じてリターンを取りにいくための商品として捉えるのか、あるいはリスク・リターンを抑えてキャッシュや一般勘定代替として使うのかといった整理もできると思います。その観点では、当基金の場合はリターンを取りに行く戦略が中心です。

――ダウンサイドリスクに直面した昨年度時点で5戦略を採用されていました。難局を振り返って、マルチアセット戦略にはどのような感想をお持ちですか。

5戦略のうち2本はクオンツ、3本がジャッジメンタルの戦略で、リスク管理面でもリスクパリティ型とリスクコントロール型のバランスを意識していました。ただ、全てがロングオンリー型の戦略だったため、株式と債券の相関が高まった昨年は共倒れになってしまいました。

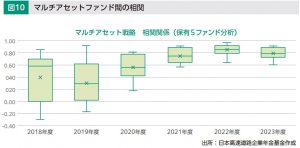

図10は当基金が採用しているマルチアセット戦略間の相関を示しています。あくまで当基金採用戦略に限った話ですが、2018年時点では相関が最も高いファンド間で0.8、一番相関が低いものでは逆相関を示していました。しかしその後は相関の振れ幅の縮小が続き、2021年は最も相関が低い戦略で0.5と、結局同じような戦略を5本採用しているのに近い状態となりました。一番相関が高まったのは2022年度で、今年度に入って相関の拡がりが若干出てきて、戦略ごとの個性が復活しつつあると感じています。

――当初は2018年のような分散をイメージされていたと思いますが、ここまで相関が高まった背景には何があるとお考えですか。

これは私の見解ですが、採用戦略は全てロングオンリーでリスクを意識して運用する商品なので、株式のボラティリティが上昇すると、債券の配分を増やしがちです。各戦略ともリスク抑制のため債券を増やした後に金利が予想以上に上がったことで、損失が拡大してしまったのではないでしょうか。

ファンドの中にはコモディティを投資対象に含めているものもありましたが、リスク水準を意識するあまり実際には踏み込んでいない印象です。昨年度はそこをうまくやっていれば、異なった結果となったかもしれません。異例の相場環境下で各戦略が似たようなリスクの取り方になってしまったではないでしょうか。

マルチアセット戦略はさまざまな投資対象を使い、マネジャーの着眼点によって差が出ると思っていましたが、市場環境次第では一気に相関が高まってしまう。この点は強く印象に残りました。

マルチアセットの定義を拡大するとともに

ロングオンリー型戦略への集中を緩和

――この2年間で、マルチアセット戦略に対する考え方は変わりましたか。マルチアセット戦略の投資対象は基本的に上場資産ですが、その中でもジャッジメンタルな投資判断や定量分析を用いた機動的な配分変更など、マネジャーのスキルを生かせる余地があります。それによってリスクを抑えてリターンが出せるのであれば、株式・債券を自ら選ぶよりはマルチセット戦略のほうが良いという考えが以前にはありました。

しかし実際に蓋を開けてみると、誰にも想像できないマーケット環境は訪れますし、運用は過去のトレンドに基づく部分が多いので、予測できない状況では苦戦を強いられます。であれば、なんとなくわからないままに結果が出がちなマルチアセット戦略よりも、投資目的を明確にし、戦略を理解したうえで、自分で株式や債券の戦略を選んで分散するほうが結果に対する納得感があります。

また、心配なのは今後の運用環境です。今まではデフレ環境下でのデータをもとにアロケーションを動かしてきましたが、インフレ環境というニューノーマルの下で、過去のトレンドやリスクに基づく運用が通用するかどうか予測がつきません。

――マルチアセット戦略を運用するマネジャーに期待することは何ですか。

多様な資産クラスに投資することがマルチアセット戦略の定義とされているので、株式・債券の以外の資産も活用してリターン獲得を目指していただきたいです。

例えば期中に金のパフォーマンスが良かった時に、投資対象となっていながらポートフォリオで全くエクスポージャーを取っていなければ、マネジャーにその理由を聞かざるを得ません。しかし答えは大体、「リスクが高いから入れていない」と返ってきます。結局はリスクコントロールが重石になっているという印象です。

運用の世界では、勝つ人がいれば負ける人もいますし、多くの資産が下落する中でパフォーマンスが好調な資産もあるはずです。一括りにコモディティといっても原油があり、貴金属があり、農産物があります。その意味では好調な資産については投資対象として分析・研究を行い、「この環境なら、この資産クラスが良いのでは」と積極的に活用していく。実際はリスクの兼ね合いで難しいかとも思いますが、本来ならばそういった期待があります。特にコモディティ系のエクスポージャーを取ることは基金単体では難しいので、マルチアセット戦略で活用することを期待しています。債券と株式だけの運用であれば、「自分で選ぶ」こともできるわけですから。

投資のリターンに関しては市場環境の悪化を理由に意外と言い訳が利くものですが、リスクについてはマネジャーでコントロールが可能です。ですから、いくらリターンが良くてもリスクがブレないようにというのは仕方のないことですが、リターン追求も大事なので、発想を転換してリスク水準を柔軟にする戦略があってもよいのではないでしょうか。

――マルチアセット戦略の見直しはお考えですか。

過去2年間の実績を踏まえると、さすがに関係者からも「この戦略で本当にいいのか」との声が出るところも多いと思います。

当基金では、マルチアセット戦略を原則ロングオンリーと定義して、マネジャーのスキルやスタイル、あるいはリスクの考え方の違いで組み合わせてきました。しかし実績を見ると、市場の大きなうねりの中では、ロングオンリーではパフォーマンスが偏るという結果になってしまいました。そこで今年度からはマルチアセットの定義を広げ、一部にショートポジションを活用した戦略を採用することにしました。

ただしショートポジションを持つ場合は、コモディティを対象に含むと運用が複雑になってしまうため、基本的に債券と株式を対象とする戦略に絞ってストラテジーを多様化する戦略を対象としています。

――最後に、他の機関投資家に向けてのアドバイスがあれば、お聞かせください。

これまでの話の流れだと、マルチアセット戦略には取り柄がないといった印象を受けるかもしれませんが、決してそうではありません。中にはリスクをかなり抑えて、かつ流動性の高いファンドもありますから、キャッシュ代替の観点で使うのも考え方の1つです。また、戦略間の相関が徐々に低下してきていることを考えると、コロナ禍時でプラスになった戦略があったように、イベントリスクに強い耐性を持つマルチアセット戦略があるかもしれません。このように運用のエッセンスとしては、まだまだ使い道があると思います。

運用の世界を振り返ると、GARP(Growth at Reasonable Price)やスマートベータなど、盛んに持て囃された戦略がありました。もしかするとマルチアセット戦略もその1つかもしれませんが、その中には長く残っていく戦略もあるでしょう。その観点では、やみくもに採用するのではなく、目的に応じてうまく使い分けることが大切だと思います。

――本日はどうも、ありがとうございました。