国内投資家の間にも定着した「マルチアセット戦略」。

しかし、2022年は急激な金利上昇を受けて株式と債券の同時下落に見舞われたことで、マルチアセット戦略が謳う絶対収益やリスク抑制効果、分散効果が発揮されにくい局面となり、続く2023年も運用の舵取りが難しい状況が継続している。

多くのマルチアセット戦略にとってこの2年間は試練の時となったが、この状況を投資家はどのように受け止めているのか。

また、足元海外では利上げの終着点が、国内では金融政策正常化への動きが強く意識されているが、これらは今後のマルチアセット戦略の運用にどのような影響をもたらすのか。読者へのアンケート調査と、戦略を採用中の企業年金、年金コンサルタントへのインタビューを通して、マルチアセット戦略の最新事情を探っていく。

Part1では、『オルイン』読者の企業年金を対象に実施した「マルチアセット戦略活用実態調査」(2023年10~11月実施、回答数93件)の結果を紹介する。

2013年から隔年で実施してきたこの調査も6回目を迎えた。2021年の前回調査の直後に海外の中央銀行は急速な利上げを開始し、債券パフォーマンスの悪化や為替ヘッジコストの上昇などマーケット環境は一変した。今なおその影響が色濃く残る中で、マルチアセット戦略に対する投資家の評価やニーズはどのように変化したのだろうか。最新の調査結果を分析していく。

マルチアセット戦略の採用は「1本」が最多で

採用年金は増えたものの本数は減少傾向が鮮明に

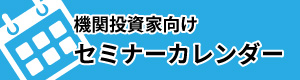

まず、マルチアセット戦略の採用状況を尋ねた設問では「採用している」が55.9%、「検討している」が3.2%、「過去に採用していたが、解約した」が9.7%、「一度も採用したことがない」が31.2%となった(図1)。前回調査時(2021年10~11月)の各選択肢の比率はそれぞれ44.7%、9.6%、7.4%、38.3%で、採用中の企業年金の比率は11.2ポイント上昇している一方、「解約した」との回答もわずかに増加した。

この設問で「一度も採用したことがない」と回答した29の企業年金にその理由を尋ねたところ、「関係者への説明が難しい」(41.4%)、「投資対象の幅広さ・複雑さ」(41.4%)、「戦略への理解・確信度が十分でないこと」(37.9%)に回答が集まっている。

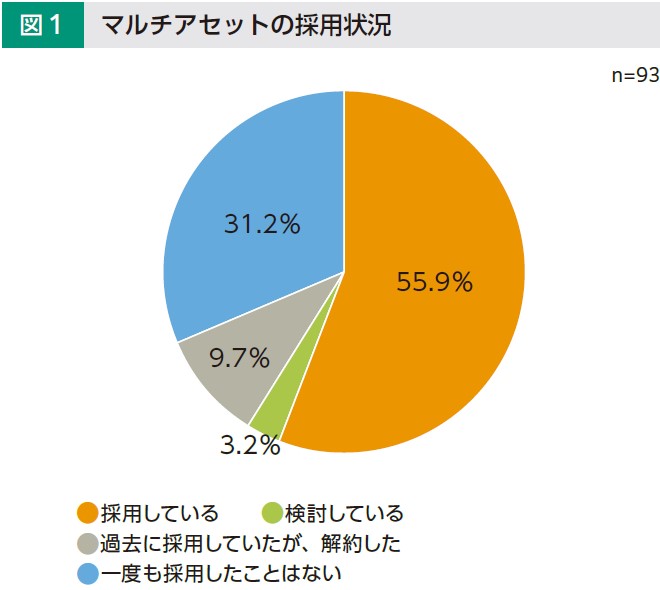

マルチアセット戦略を「採用している」「検討している」と回答した55の企業年金に対し採用本数(予定を含む)を聞いた設問では、「1本」が47.3%で最も多く、前回調査時(35.3%)よりも12ポイント増加した。「4本以上」を採用する年金も23.6%(同17.6%)と増えているが、「2本」の回答は21.8%(同31.4%)、「3本」は7.3%(同15.7%)で減少している(図2)。また、採用が「1本」と回答した中には、後述する解約状況に関する設問で「過去に解約した戦略がある」と回答した企業年金も含まれると想定され、採用本数は減少傾向にあるようだ。

マルチアセット戦略が押しなべて苦戦する中で

相対的に善戦した戦略も存在する

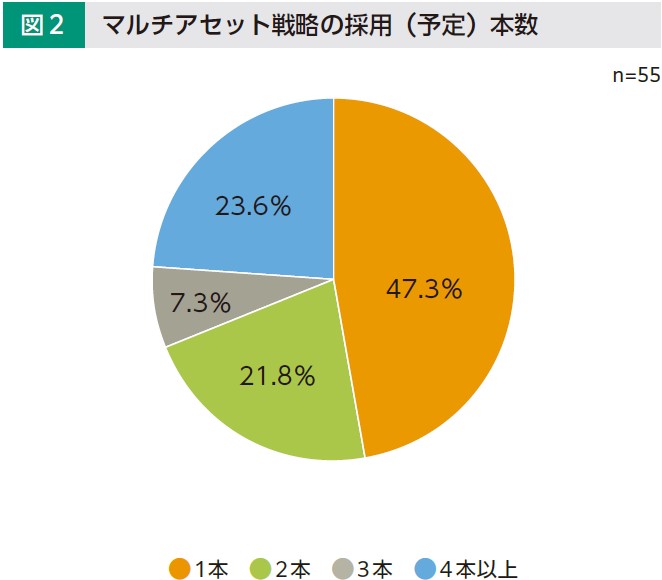

図3は、採用中または検討中のマルチアセット戦略を運用手法別に選んでもらった結果である。なお、前回調査まではマルチアセット戦略の代表的な運用手法である「クオンツ型」「ジャッジメンタル型」「クオンツとジャッジメンタルの併用型(以下、併用型)」の3分類で集計したが、今回調査では各分類をさらに「ロングオンリー」「ロング・ショート」型に分け、計6タイプから選択する形に変更した。

最も回答が多い戦略は「ジャッジメンタル型(ロングオンリー)」で、38.2%の基金で採用・検討されている。続いて採用・検討が多いのは「クオンツ型(ロングオンリー)」(30.9%)、「併用型(ロングオンリー)」(25.5%)で、いずれのタイプでもロング・ショート戦略の採用・検討数はロングオンリー戦略を下回った。

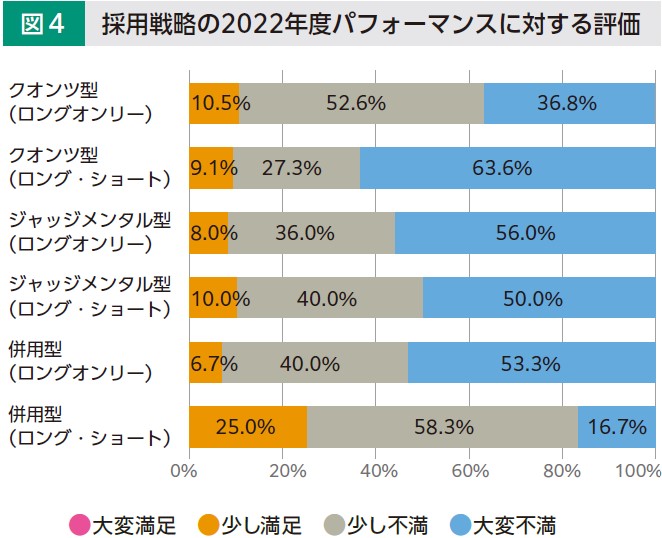

この6分類に基づき、採用中の企業年金に2022年度のパフォーマンスに対する評価を聞いた結果が図4だ。株式と債券の同時下落局面に重なったためか、どのタイプでも「大変満足している」との回答はなく、マルチアセット戦略の苦戦ぶりがうかがえる。そうした中にあって相対的に評価が高かったのが「併用型(ロング・ショート)」で、25.0%が「少し満足している」と回答し、「大変不満がある」との回答も16.7%で最も少なかった。クオンツとジャッジメンタルの投資判断を組み合わせ、ショートポジションも駆使するという運用の柔軟性が、ダウンサイド局面でプラスに作用した可能性がある。

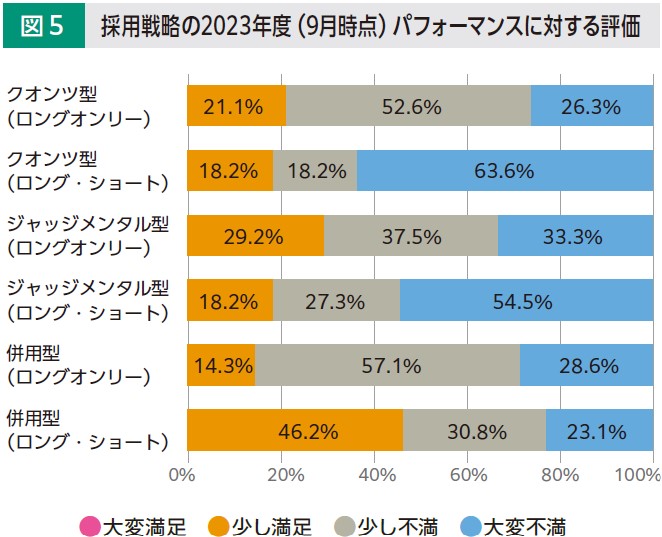

同様に、図5では2023年度9月までのパフォーマンスに対する評価を聞いた。今年度は利上げのペースが落ち着き、株式のパフォーマンスが堅調に推移していることも手伝ってか、すべてのタイプで「少し満足」が増加した。特に「併用型(ロング・ショート)」では46.2%、「ジャッジメンタル型(ロングオンリー)」では29.2%が「少し満足している」と回答しており、これらの戦略では投資家からの厳しい評価もいくぶん和らいでいるようだ。

マルチアセット戦略が謳う絶対収益性に対しては

厳しい評価が相次ぐ

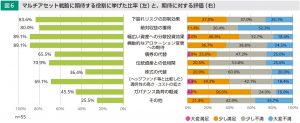

図6は、マルチアセット戦略を「採用している」または「検討している」基金に対して、戦略に期待する役割と、役割に対する現時点での評価を聞いた結果である。

期待する役割の中で回答を集めたのは、「幅広い資産への分散投資効果」(89.1%)、「機動的なアロケーション変更への期待」(89.1%)、「下振れリスクの抑制効果」(83.6%)、「絶対収益の獲得」(80.0%)など。

この4つの役割に対する評価は、「大変満足している」との回答はほとんどなかったものの、「少し満足している」と答えた基金は「幅広い資産への分散投資効果」では46.9%、「下振れリスクの抑制効果」では37.0%、「機動的なアロケーション変更への期待」では36.7%となっており、少なからず評価する声もある。一方で「絶対収益の獲得」については「少し満足している」との回答は11.4%に留まることから、投資家はとりわけパフォーマンスに大きな不満を抱えていると推察される。

それ以外の役割に着目すると、「ガバナンス負荷の軽減」や「(ヘッジファンドと比較した)透明性の高さ・コストの低さ」では「少し満足している」との回答が多く、パフォーマンス以外の機能についてはやや肯定的に捉えている傾向が確認できる。

また、マルチアセット戦略を政策アセットミックス上のどこに位置づけるかを聞いた設問では「オルタナティブ資産枠」が54.5%で最も多く、「マルチアセット枠」(30.9%)、「債券枠」(12.7%)と続いた。前回調査時と順位に変動はないが、前回各選択肢の比率はそれぞれ56.9%、21.6%、17.6%であり、マルチアセット専用枠を設ける企業年金の割合は増加している。

リターンに対する不満を背景とした解約が増加し

今後の採用方針にも多大な影響が

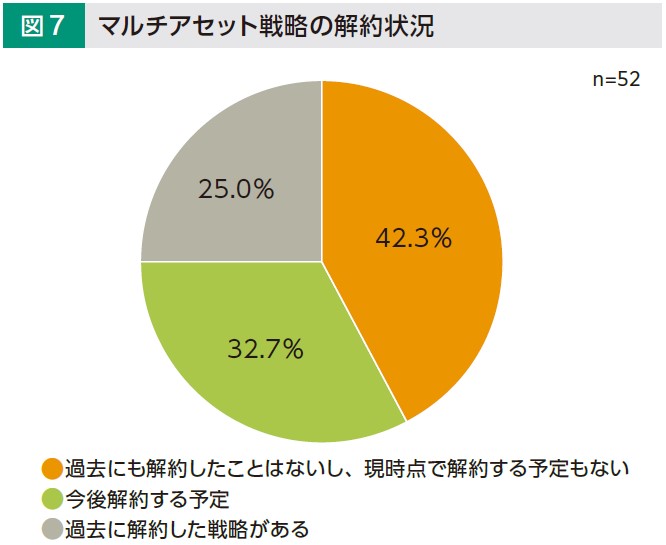

多くの投資家がマルチアセット戦略に不満を抱いている中、採用中の企業年金に戦略の解約状況を聞いたところ、「過去に解約したことはないし、現時点で解約する予定もない」が最も多く42.3%に上った。しかし「今後解約する予定」は32.7%、「過去に解約した戦略がある」も25.0%となっており、過半数は何らかの見直しをすでに行ったり検討したりしている(図7)。

この設問は前回調査との差異が際立っていて、「過去に解約したことはないし、現時点で解約する予定もない」が前回の56.9%から14.6ポイント減少、「今後解約する予定」は同3.9%から28.8ポイント増加、「過去に解約した戦略がある」は同39.2%から14.2ポイント減少している。「今後解約する予定」には、過去に解約経験をもつ企業年金が追加で解約を予定するケースも含まれると想定され、マルチアセット戦略見直しの機運はこの2年間で急速に高まっている。

前の設問で「今後解約する予定」と「過去に解約した戦略がある」を選択した企業年金にその理由を聞いたところ、「リターンへの不満・不安」が96.7%と圧倒的な回答を集めた(図8)。これは、「マルチアセット戦略に期待している役割と、役割に対する現時点での評価」を問う設問で、パフォーマンスに対する不満が集中したこととも整合性がとれている。

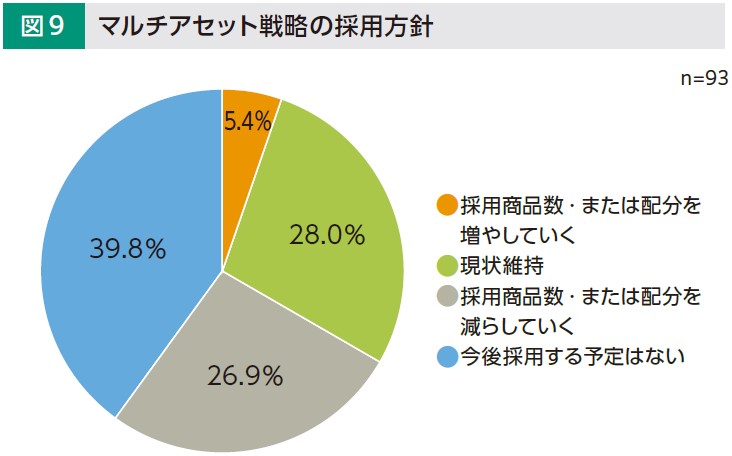

マルチアセット戦略の今後の採用方針については、「採用する予定はない」(39.8%)、「現状維持」(28.0%)、「減らしていく」(26.9%)、「増やしていく」(5.4%)の順となった(図9)。「現状維持」は前回の53.2%から25.2ポイント減少し、その代わりに「減らしていく」が同2.1から22.6ポイント増加、「増やしていく」が同12.8%から7.4ポイント減少、「採用する予定はない」は同31.9%から7.9ポイント増加した。パフォーマンス不振を背景にマルチアセット戦略に対する投資ニーズの減衰は顕著になっており、今後は運用の見直しが加速していくと予想される。

ピックアップ

よく見られている記事ランキング

-

連載 小倉邦彦の資産運用時事コラム第17回 大和ファンド・コンサルティング 今福リサーチフェローとプライベートアセット投資を徹底討論 【前編】

Web限定 プライベートアセット 寄稿 資産運用時事コラム -

オルインセミナーレポート 「金融政策の転換と為替市場の見通し ―日本は円安を止めることができるのか」

セミナーレポート 市場見通し -

野村年金ニュース解説企業年金の運用状況(2024年度第1四半期)

Web限定 企業年金 -

オルインセミナーレポート 「多様な分散がもたらす頑健なポートフォリオ構築のポイントは」

オルタナティブ セミナーレポート 企業年金 -

オルインセミナーレポート 「市場環境の変化に対応するポートフォリオ運用の考え方」

Web限定 オルタナティブ セミナーレポート プライベートアセット 債券 -

アライアンス・バーンスタインの運用責任者に聞く 銀行の自己資本強化で脚光浴びるプライベートデットの現在

Web限定 プライベートデット 市場見通し -

連載 小倉邦彦の資産運用時事コラム第9回 フォローの風に乗るプライベートデットの最新動向を探る後編:ダイレクトレンディングに関する井戸端会議 ~ 最新動向を議論する

Web限定 寄稿 資産運用時事コラム -

「Tokyo Asset Management Forum2022 Autumn」

開催レポート

運用会社の多様化でアセットオーナーの運用高度化を後押しするWeb限定 セミナーレポート -

注目を集める不動産新セクター、トリプルネットリース

Web限定 不動産 企業年金 金融法人 -

地域金融機関から注目集める新ソリューション「OCIO」とは何か?

Web限定 金融法人