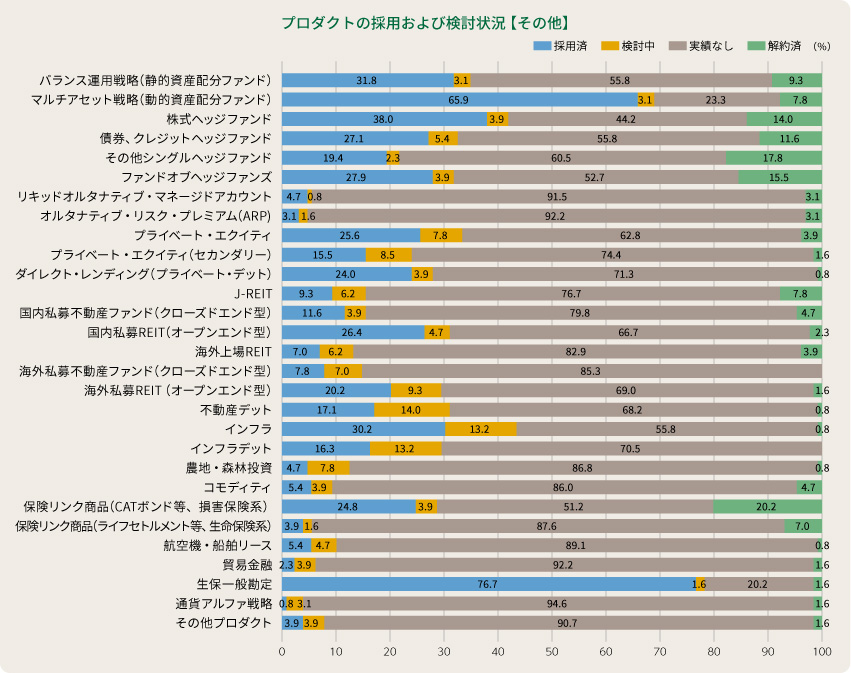

今回のコラムではインカム系のプライベートアセット(以下「PA」)として不動産、プライベートデット(以下「PD」)とともに主軸をなす、インフラ投資について取り上げる。インフラは同じ現物資産の不動産と比較しても投資案件ごとの個別性が強く、関係者との各種契約や当局との許認可関係が複雑で、企業年金としてはやや馴染みにくい資産クラスであるが、近年、日本においても急速に普及してきた資産クラスの1つである。オルイン本誌Vol64の「年金プロダクト需給調査2022」においてもインフラ(エクイティ投資)を採用する基金の比率は30.2%となっており、普及の早かった不動産は別格としても、かなり高い比率になっている。

本コラムでは前編で不動産やPDと比較してややわかりにくい資産クラスであるインフラが、日本の企業年金でも投資対象として広まってきた背景や、多様性に富むインフラの各サブセクターの特徴、インフラが内包する各種リスクについて概要を解説する。また後編では、資産運用会社のインフラ専門家へのヒアリングをもとに、インフラ投資の最新動向やグローバルで拡大するセカンダリーファンドの動向等について対話形式でわかりやすく紹介したい。

なお、インフラ投資に関しては、オルインWEBで連載した「プライベートアセットが「ぐっと身近」になる基礎知識」の第3回でも取り上げた。

オルインvol.64 特集1「年金プロダクト需給調査2022」より

前編:インフラ投資の基礎知識~オープンエンドとクローズドエンド他

なぜ近年、多くの年金基金がインフラに投資に関心を寄せているのか?

足元ではインカム系のPAに関しては、変動金利が主体でヘッジコスト上昇の影響を受けにくいPDの関心が高まっているようであるが、インフラも引き続き安定した需要がある。日本の企業年金におけるインフラの投資目的を整理すると以下のようになる。

ピックアップ

よく見られている記事ランキング

-

連載 小倉邦彦の資産運用時事コラム 第19回 IMFが注視する「拡大するプライベートクレジットとそのリスク」(後編)

Web限定 寄稿 資産運用時事コラム -

連載 小倉邦彦の資産運用時事コラム 第19回 IMFが注視する「拡大するプライベートクレジットとそのリスク」(前編)

Web限定 寄稿 資産運用時事コラム -

野村年金ニュース解説 企業年金の運用状況(2024年度上半期)

Web限定 企業年金 -

連載 小倉邦彦のセミナーレポート 第10回 大和ファンド・コンサルティング セミナー(後編)

Web限定 セミナーレポート -

連載 小倉邦彦のセミナーレポート 第10回 大和ファンド・コンサルティング セミナー(前編)

Web限定 セミナーレポート -

連載 小倉邦彦の資産運用時事コラム第19回 企業年金関係者が語る資産運用の課題と最新のトレンド 【後編】

Web限定 寄稿 資産運用時事コラム -

オルインセミナーレポート 「市場環境の変化に対応するポートフォリオ運用の考え方」

Web限定 オルタナティブ セミナーレポート プライベートアセット 債券 -

注目を集める不動産新セクター、トリプルネットリース

Web限定 不動産 企業年金 金融法人 -

地域金融機関から注目集める新ソリューション「OCIO」とは何か?

Web限定 金融法人 -

低金利がもたらした運用難の歴史企業年金と歩む一般勘定の行方

一般勘定 企業年金 特集