日銀新体制における金融政策の

展望と国内債券市場の行方

~円債投資に魅力は戻るのか~

10年にわたる任期を終えた黒田前日銀総裁からバトンタッチし、4月9日に植田和男新総裁が誕生した。国内のインフレ圧力や金融市場における副作用への懸念から政策修正の憶測が飛び交っているが、日銀金融政策や円金利の行方は、ひいては円債投資に戻るべきなのか、機関投資家の悩みは深いと想像される。そこで 「オルイン」と姉妹誌「ニュー・プロップ」は4月25日、各専門家を招いて、金融政策の展望と国内債券市場の行方を展望するセミナーを開催した。当日の模様をダイジェスト形式で紹介する。

金武 国内債券は為替リスクもなく、期待リターン水準が見合うのならば最も投資したい資産と言えるのではないでしょうか。現在、日本国債における為替ヘッジコスト控除後のキャリー・ロールダウンは主要先進国と比べると高く(図1)、金利水準が上昇すれば投資魅力度はさらに高まりますが、それには金融政策正常化が避けては通れません。まずは、お二人に黒田前総裁下での金融政策を整理していただきつつ、植田新総裁の舵取りについて伺います。

ラッセル · インベストメント

コンサルティング部

エグゼクティブ コンサルタント

金武 伸治 氏

木内 私はこの10年間の日本経済を語る上で最大の問題点を、潜在成長率が低下し続けたことだと考えていますが、金融緩和ではそれを上昇させることはできませんでした。黒田前総裁下で積極的な金融緩和が行われたことで、それまで日本経済を苦しめていた円高が修正され、雇用が改善したことは事実です。その一方で緩和を続けても2%の物価目標は達成できず、財政規律を緩めてしまったことや国債市場の機能が低下したことなど、さまざまな副作用を生んでいます。

この点は植田新総裁も指摘していますから、今後は多岐にわたる緩和政策を徐々に柔軟化・修正していくと考えられます。今年度中にあり得るものとしてはイールドカーブコントロール(YCC)の修正や物価目標の見直しで、来年以降にマイナス金利の解除やYCCの撤廃、国債の買い入れ額削減などを順に着手していくと考えています。植田総裁が任期を終えるころには政策が大きく様変わりしていると考えられますが、海外の中央銀行や経済の動向によってそのタイミングは前後するでしょう。

野村総合研究所

エグゼクティブ · エコノミスト

木内 登英 氏

福永 黒田前総裁にとってはデフレ脱却が最重要でしたから、2%の物価目標達成を掲げ続けることこそが政策のコアだったと考えています。ついに実現こそできませんでしたが、物価目標達成までの距離は10年前より明らかに縮まっています。その距離感と、現在の非常に強力な緩和状態とのバランスを考えても、政策を修正するアクションは十分に正当化されます。

政策修正のプロセスを考えると、導入とは逆の順番で着手していくことが実務的には容易だと考えられます。まずはYCCの中央値を0%±0.5%から0.25%±0.5%に修正し、 YCCの撤廃やマイナス金利の解除、国債買い入れの減額に進むでしょう。修正のタイミングは、木内さんもご指摘のように、海外経済次第で年単位の遅れが発生する可能性はあります。

PGIM ジャパン

債券運用部 ファンド · マネジャー

福永 顕人 氏

金武 アセットクラスとして円債の魅力を考えるためにも日銀の金融政策を見通さなければならないのですが、そのためには世界経済を踏まえる必要がありますね。それでは、世界経済の中心でもある米国の今後をどのように見ていますか。

図1 主要先進国の国債イールドカーブ(各年限金利の為替ヘッジコスト控除後利回り:2023年3月末)

木内 足元では経済指標にばらつきがありますが、製造業の景況感は着実に低下しており、金利水準が引き上がっていることや3月に発生した銀行不安の影響を考えると、景気は減速方向にあることは間違いないでしょう。

また、米FRBによる大幅な利上げによって債券の含み損を拡大させている金融機関は多く、これは破綻した米地銀に限らない問題です。破綻する銀行はレアケースでしょうが、自己資本比率を高めるために銀行は年初から融資を絞っており、さらに景気が悪化するシナリオは十分にあり得ます。加えて、リスク性資産を抱えるファンドから顧客資金が逃げ、金融市場全体が崩れる可能性も考えられます。

そうなれば、リスク回避の円高が一気に進むかもしれません。黒田前総裁下での金融政策は為替市場に一定程度の影響を与えており、実質実行レートは円安の領域にありました。いずれFRBが利上げ打ち止めから緩和に転じ、日銀が緩やかにでも正常化に向かえば、日米の両方向から行き過ぎた円安の巻き戻しが起こるでしょう。

福永 現時点では、欧米の金融セクターの動揺は世界的な危機にまでは発展していません。ただし、銀行の貸し出し態度はすでに大きくタイト化しており、年後半以降のリセッションリスクは高まっていると認識しています。

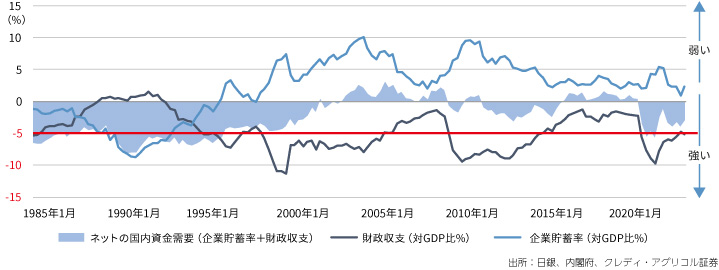

では、どんなリセッションになるのでしょうか。利上げによって企業の資金調達コストは上昇していますが、実はこれまでが低すぎただけで過去の平均的な水準に戻ったにすぎません(図2)。利上げの着地点が見える中で大幅なコスト上昇は考えにくいですから、リセッションになったとしても小幅で短期間に終わることをメインシナリオとして想定しています。

図2 社債の実質利回りの推移

金武 それでは、日本の実体経済やファンダメンタルズを考慮した上で10年国債利回りはどの程度になると予想されますか。

木内 異次元緩和が大きな効果を生んでいれば正常化によって金利が大幅に上昇すると考えられますが、効果が限定的である以上、金利が跳ね上がることはないでしょう。

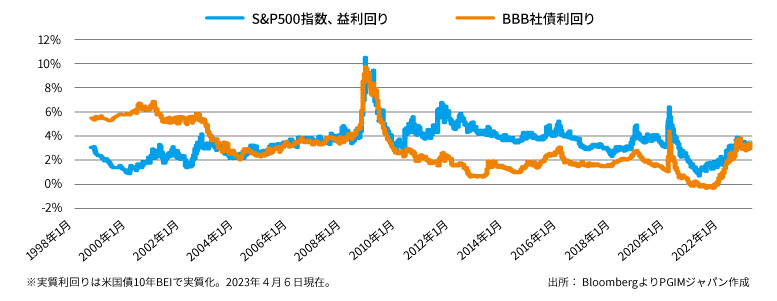

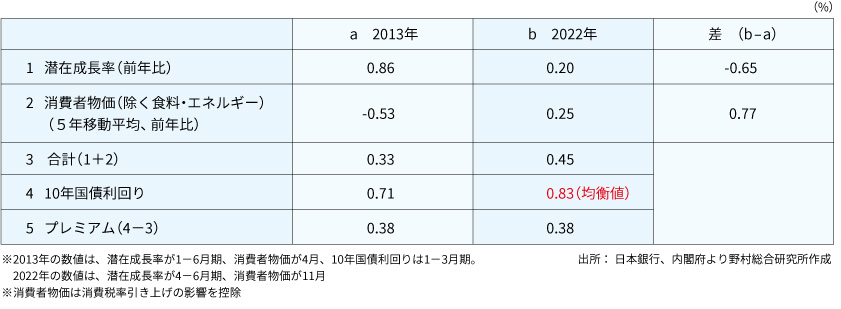

10年国債利回りを決定する主な要素として期待インフレ率と実質10年国債利回りがあり、実質利回りは潜在成長率と連動しています。この10年間で潜在成長率が1%弱から0%近傍まで下がったことを考えると実質利回りは低下していますが、一方の期待インフレ率は円安の影響で上昇した可能性があります。このため両者が相殺する形となり、10年国債利回りの水準は10年前とあまり変わらず、0.83%が均衡値になると推計されます(図3)。

図3 経済環境の変化と10年国債利回りの均衡値推計

金武 福永さんは円債のマネジャーとして国内債券の魅力度やアクティブ運用の収益機会についてどうご覧になっていますか。

福永 米国10年債利回りや日銀国債買い入れ額のシナリオによっても変動するでしょうが、日本の10年国債利回りの水準は0.5 ~1%、20年でも1.4%程度、30年では1.5%程度に落ち着くと予想しています。これならば、ロールダウン効果を含めた利回りは2%を上回ると計算されるので、円債もアセットクラスとして一定の魅力はあるといえるでしょう。

円債におけるアクティブ運用の収益機会はいくつか考えられます。そもそも債券インデックスは時価総額に比例する株式のような最適ウェイトにはなっていませんから、そこは1つの収益機会として捉えられるでしょう。また、国内債券市場は他国と比べて、経済的合理性によらずに特定のセクターを売買せざるを得ない投資家の存在が非常に大きいことや、信用リスクに対するクレジットスプレッドの水準が相対的に高いこと、オフベンチマークの中に魅力的な債券が含まれているといった特徴があります。これらから、ベンチマークに対して超過収益を獲得することは十分に可能だと考えています。

とはいえ、国内債券市場は金融緩和の継続と長期金利の低位安定が長年の前提となっていたため、アルファと称しても実質はベータで、そのパフォーマンスの説明がつく債券戦略もあります。トラックレコードのほとんどが金融緩和局面のためファンドの選別は難しいですが、投資家にはマネジャーの運用哲学などを十分に精査する目利きが求められるでしょう。

金武 金利が上昇することで、財政リスクの顕在化や信用リスクプレミアムが拡大する可能性はあるのでしょうか。

木内 金利が上昇すれば利払いの負担は増えますが、それによって急激に財政が悪化するということはないでしょう。財務省の推計によると、金利が1%上昇すると年間で3.4兆円の利払い費が増加します。YCCを撤廃しても数十bps程度の上昇と考えれば、利払い費の増加はせいぜい1兆円で、それだけで日本のデフォルトが市場のテーマに上るとは思えません。

一方で、将来にわたって財政リスクがないとは言い切れません。日本国債の保有主体の構成比率を見ると、現状では9割が国内で保有されています。金利上昇とともに海外保有比率の上昇が進めば、財政破綻の可能性は排除できません。しかし、これは近い将来の話ではないでしょう。

福永 コロナ禍による財政の急拡大が日本では継続中なので、全く懸念がないわけではありません。しかし、長期金利が急騰すれば日銀が大量の国債買い入れを続けるため、結局のところ金利は大きくは上昇しないでしょう。その一方、大幅な円安の進行など、財政リスクが為替市場などに反映されることは考えられます。

実は、為替市場にはすでに日本売りが行われている可能性を示唆するデータがあります。過去20年間のドル円の動きを2つの要素で説明する場合、日本の貿易収支と日米の長期実質金利差がもっともフィットします。所得収支の黒字は日本の対外投資から得られた収益が、国内に還流することなく海外に再投資されていることを示しています。つまり海外投資家による日本売りではなく、日本人による日本売りがすでに発生していると考えられるのです。

金武 最後に機関投資家が国内債券投資へ回帰する際のポイントについてまとめたいと思います。国内債券の投資魅力度の低下に伴い、企業年金は国内・外国という債券区分から、それらを一体化したグローバル債券へと枠組みを変更してきた経緯があります。このため国内債券への投資はグローバル債券市場における相対的な投資魅力度で判断することが重要です。また国内債券市場にもアルファの獲得機会はありますが、海外市場では、国や地域、債券種別や銘柄が多様であり、金利やスプレッド水準の厚さなども考えるとアルファの獲得機会がより多いです。このためアルファの追求もグローバル債券市場で行うことが重要です。

| 識者は6月の決定会合をこう見る 6月の金融政策決定会合で、日本銀行は大方の予想通りに金融政策の据え置きを決めました。4月公表の展望レポートでは2025年度には物価目標の+2%に達することはないとの見通しを示し、「十分に自信を持てないことを表現している」と説明しています。今後、2%の目標達成が見通せない状況となれば、目標の柔軟化を図り、金融政策の枠組みの見直しを進めるでしょう。 木内 4月の決定会合の声明文および展望レポートは、「内外の経済や金融市場を巡る不確実性がきわめて高い」「(物価の見通しについて)2025年度は下振れリスクの方が大きい」と評価する中で「賃金の上昇を伴う形」での物価目標達成を目指すとの文脈であり、正常化ありきで政策修正を断続的に行う意図を感じさせません。6月会合の結果からも、あくまで経済物価見通しに基づき、政策変更できるタイミングで一歩ずつ正常化を進めるのではないかと見ています。 福永 |