「オルタナティブデータ」と呼ばれる非伝統的な情報を用いた資産運用の最新動向について、認知拡大や業界ルール整備などの活動を展開する、オルタナティブデータ推進協議会(JADAA)関係者によるリレーコラム。

第11回は「オルタナティブデータを活用したトップダウンアプローチ」【後編】を日経金融工学研究所 主任研究員の山下悦史氏に解説いただいた。

第10回「オルタナティブデータを活用したトップダウンアプローチ」【前編】はこちら。

オルタナティブデータとしてのテキスト情報

【前編】では日経・QUICKのニュース記事に対するセンチメントスコアを用いたポートフォリオ管理についてご説明しました。特に、ディープラーニングを用いた自然言語処理技術の急速な発展に伴い、ニュース、SNS、ブログといったテキスト情報の企業における利活用が容易になってきています。これらの技術の進歩により、オルタナティブデータであるテキスト情報の分析手法は、多種多様なテキスト情報に適用可能であり、多方面から分析可能なデータであることから、個人的に大きな期待を持っています。

テキスト情報の中でも、上場企業が必ず提出しなければならず、自らが記述をする有価証券報告書があります。後編では、その有価証券報告書のテキストを解析し、そこから得られる情報を基にしたポートフォリオ管理、新しい“トップダウンアプローチ”について解説したいと思います。

日本におけるポートフォリオ管理

財務データを使ったポートフォリオ管理は過去から多くの実績があり、運用者の方々には多く知られている手法です。ファンダメンタルズ分析として、すでに広く活用されている財務データに加え、近年ではさまざまなオルタナティブデータ(前編で紹介したようなニュースのセンチメントスコアなど)も活用され始めています。しかし、後者についてはこの日本において、実際に広く活用されているとは言えない状況のようです。

日本の運用者の方に具体的な運用スタンスについてお話を伺うと、各上場会社の発行する報告書等のテキスト情報のほか、説明会やインタビューから情報収集することを重視されていることを多く耳にします。このような、テキスト情報を中心とした定性情報を細かく調べ、積み上げていくボトムアップアプローチによるポートフォリオ管理を行っている方が日本では多いように筆者は感じています。(欧米ではデータを使ったアプローチが多く採用されている一方で、日本ではあまり広まっていない背景については、【前編】で触れていますので、そちらもご参照ください。)

有価証券報告書をテキスト解析する

しかしながら、ボトムアップアプローチを実施するには、時間的拘束も大きく、また経験による判断も多く必要とするため、従来は大変困難な作業でした。しかし今日では、それをテキスト解析手法により、容易に分析することが可能となってきています。欧米では、アニュアルレポートをテキスト解析し、それを株式運用のパフォーマンス向上につなげるような研究が盛んで、例えばWisniewski and Yekini (2015)*1など、多く実績が積み上がってきています。しかしながら、日本では近年有価証券報告書のテキスト解析の研究は増えつつあるものの、例えば佐藤他(2021)*2のようなリスクファクター分析や矢澤他(2021)*3の会計学からのアプローチに関することが多く、日本では株式運用と結びつけた研究はあまり見られません。

*1: Wisniewski, Tomasz Piotr and Yekini, Liafisu Sina (2015). Stock market returns and the content of annual report narratives. Accounting Forum, 39(4) pp. 281-294.

*2:佐藤隆清・池田直史・井上光太郎(2021)「有価証券報告書のテキストマイニングによるリスクファクター分析」『証券アナリストジャーナル』59(1): 99-111

*3:矢澤憲一・伊藤健顕・金鉉玉(2021)「テキストマイニングを用いたMD&A,リスク,ガバナンス情報の分析」『青山経営論集』56(1): 61-84

有価証券報告書を評価するスコア

われわれは有価証券報告書を独自の技術でテキスト解析し、ポートフォリオ管理に有効、かつわかりやすく解釈できるよう、1点~100点のスコアに変換しました。今までの日本における有価証券報告書のテキスト解析の多くは単語に関する辞書を丁寧に作成し、その中に含まれる単語の量などで分析を実施してきました。しかし、今回当社ではこれまでとは違うアプローチでテキスト解析を実施しています。このスコアは、有価証券報告書に記載されている文章の読みやすさや語彙のレベルなど、さまざまな文法的要素などを組み合わせて開発しています。具体的には、文章の中に含まれている否定形・仮定形・品詞の割合などに加えて、記載されている漢字の難易度や同じ長さの文章の中でどれだけ異なる語句を使っているかを表す語彙の多様性など、あらゆる側面から文章全体を評価しています。このようにこれまでの日本における分析とは異なる側面から文章を評価することで、人間が読んでも区別しにくい有価証券報告書の文字情報に対して、精緻にその違いを評価することが可能となります。従来、人の目で読み、判断していたことを機械に実施させることにより、ポートフォリオ管理の大幅な効率化につなげることが可能であると考えています。

実際の点数の推移を見てみましょう。例えば2020年のスコアが18点だった会社が、2022年に5点に変化し悪化しています。なお、この会社の株価は2020年から2022年にかけて下落していました。スコア算出モデルの変数を確認すると、「主語と述語がどれだけの修飾語を受けているかを数値化したもの」が上昇し、「語彙の豊富さを数値化したもの」が減少していることが分かりました。つまり、「文章が読みにくく複雑化」し、「語彙が乏しい」内容になっていることから、スコアの悪化を招いていることがわかります。

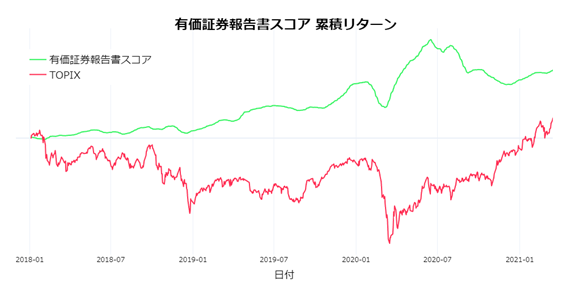

では、実際にバックテストした結果を見てみましょう。以下は2018年から2021年までの過去データで有価証券報告書スコアが90点以上のポートフォリオをロング、10点以下のポートフォリオをショートとしたロングショート戦略を選択した場合、20日後のパフォーマンス(累積リターン)を計測すると、図のようなグラフになります。有価証券報告書を評価するスコア(緑線)はTOPIX(赤線)をアウトパフォームしていることが確認でき、非常に有効なスコアであることがおわかりいただけると思います。

オルタナティブデータをベースとしたスコアの使い方

では、このスコアだけを使えばより良いポートフォリオ管理が可能となるのでしょうか。いきなりこのスコアだけを用いた管理というのもハードルが高いことが容易に予想できます。オルタナティブデータも万能ではありませんし、【前編】で述べた通りアクティブマネジャーには、ポートフォリオ構築に対してアセットオーナーへの説明責任があります。オルタナティブデータを使用したポートフォリオ管理へのハードルが高いのは、その点にあると筆者は考えています。

そのため、アクティブマネジャーにはこのスコアのみを拠り所にして銘柄選択をするのではなく、ポートフォリオの維持・管理の効率化や新しい気づきを得られるようなスコアとして活用することをお勧めしています。例えば、現在保有するポートフォリオを第三者目線(スコア目線)で評価するヘルスチェック機能や、新しい企業を探索するためのフィルタリングのツールとして利用いただくことができると思います。運用者からは「今までにない側面からのチェックとなり新しい気づきが得られた」といった意見も寄せられています。また、スコアだけのチェックとなりますので、今までのように時間をかけてチェックをせず、効率的にポートフォリオ管理にお役立ていただけます。

このようにオルタナティブデータをベースとしたスコアとうまく付き合っていくことが運用業務の効率化につながり、その結果として他のより深い分析業務に集中することが可能となるでしょう。そうした相乗効果によって、より良いポートフォリオ管理につながっていくことを期待しています。

さいごに

日経金融工学研究所は、これまでリスクマネジメントのリーディングカンパニーとして培ってきた分析技術を活かして、機関投資家の皆様の投資判断をサポートするため、2021年3月に「SMACOM」というサービスをリリースしました。今回紹介した有価証券報告書を評価するスコアに加え、前回コラムで解説した日経・QUICKニュースのセンチメントスコア、将来財務を予測したスコア、当社が開発した不正会計モデルを使って財務の信憑性を評価するスコア、1年後のデフォルトを予測するスコア、格付の変動を予測するスコアなど、ポートフォリオ管理にご活用いただける複数のスコアを配信しています。現在も複数のスコアを開発しており、よりお客様にとって興味深いスコアを配信できるように日々努力しております。ご興味がある場合は、お気軽にお問い合わせください。

「SMACOM」に関する留意事項はこちら

ピックアップ

よく見られている記事ランキング

-

連載 小倉邦彦の資産運用時事コラム第17回 大和ファンド・コンサルティング 今福リサーチフェローとプライベートアセット投資を徹底討論 【前編】

Web限定 プライベートアセット 寄稿 資産運用時事コラム -

オルインセミナーレポート 「金融政策の転換と為替市場の見通し ―日本は円安を止めることができるのか」

セミナーレポート 市場見通し -

野村年金ニュース解説企業年金の運用状況(2024年度第1四半期)

Web限定 企業年金 -

オルインセミナーレポート 「多様な分散がもたらす頑健なポートフォリオ構築のポイントは」

オルタナティブ セミナーレポート 企業年金 -

オルインセミナーレポート 「市場環境の変化に対応するポートフォリオ運用の考え方」

Web限定 オルタナティブ セミナーレポート プライベートアセット 債券 -

アライアンス・バーンスタインの運用責任者に聞く 銀行の自己資本強化で脚光浴びるプライベートデットの現在

Web限定 プライベートデット 市場見通し -

連載 小倉邦彦の資産運用時事コラム第9回 フォローの風に乗るプライベートデットの最新動向を探る後編:ダイレクトレンディングに関する井戸端会議 ~ 最新動向を議論する

Web限定 寄稿 資産運用時事コラム -

「Tokyo Asset Management Forum2022 Autumn」

開催レポート

運用会社の多様化でアセットオーナーの運用高度化を後押しするWeb限定 セミナーレポート -

注目を集める不動産新セクター、トリプルネットリース

Web限定 不動産 企業年金 金融法人 -

地域金融機関から注目集める新ソリューション「OCIO」とは何か?

Web限定 金融法人