当シリーズでは、高千穂大学の商学部教授で三菱UFJ銀行の外国為替のチーフアナリストを務めた内田稔氏に、為替を中心に金融市場の見通しや注目のニュースをウィークリーで解説してもらう。 ※この記事は3月14日 に配信された「内田稔教授のマーケットトーク 【第22回】ドルに底入れの兆し?」を再編集しています。

―――――――――――――――――――――――――

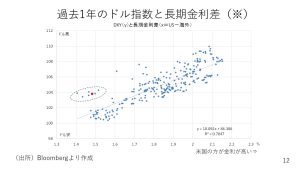

さて第22回のタイトルは「ドル底入れの兆し?」というものになっています。ということで、ここからはドル安に歯止めがかかりつつあることを示す散布図を見てみましょう。

この散布図は過去1年間のドル指数を縦軸、米国と海外の金利差を横軸に示したものです。金利差が右方向に拡大(米国金利の方が上昇)するとドル高(上方向)になるという関係性が見られます。

ちなみに、右下にある回帰線の式ではR²が0.7047となっています。これは金利差でドル指数の動きを7割以上、説明できることを示しています。

現在の金利差は約1.5%付近です。本来これに対応するドル指数は101ポイント程度となるはずです。しかし、実際には赤い点で示される位置にあります。黒い点線で囲まれた3月以降の組み合わせをみると、金利差が縮小した割にドル安が進まなくなっている状態を見て取れます。つまり、米国の金利が低下してもドル安はあまり進まなくなっているということです。

このことは2つの可能性を示唆しています。一つは金利低下がもはやドル安に繋がらなくなっているという見方です。もう一つは金利差にドル安が追いついていないだけで、ここから2-3%のドル安が進む可能性があるという見方です。

後者の場合、ドル円も目先145円程度動くかもしれないことへの警戒が必要です。ドル底入れの兆しは見られるものの、まだドル安方向への警戒も必要でしょう。

今後、どちらが正しいのか、その判断を下すに来週の動向を見る必要があります。また、この海外金利をどのように計算しているか13ページでご説明します。

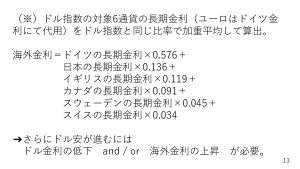

簡単に言うと、米国の金利から諸外国の金利(海外金利)を引いた値を使用しています。海外金利はドル指数の対象である6通貨の長期金利をドル指数と同じ比率で加重平均して算出しました。

ユーロについてはドイツの金利を用いています。具体的にはドイツの長期金利に0.576を掛け、日本の長期金利に0.136を掛けるなどの計算をしています。ですから、ドル安が進むためには、米国金利が大幅に下がるか、海外金利が上昇するか、またその両方によって金利差が縮小する必要があります。

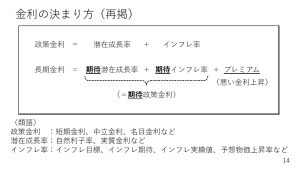

長期金利の決定要因とは

そこで、改めて長期金利の決定要因をみておきましょう。

構成要素は期待潜在成長率(経済の足腰がどのくらい強かの見通しで短期では変動しにくい)、期待インフレ率(物価動向で変動)、プレミアム(悪い金利上昇)の3つです。そして期待潜在成長率と期待インフレ率の2つを合わせたものが期待短期金利となります。従って、長期金利にはインフレの見通しが大きく影響します。

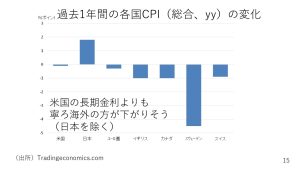

ここで各ドル指数の対象である6通貨と米国を含めた7カ国の消費者物価指数がこの1年間でどの程度、変化したのかを見てみます。

図におけるゼロより下の値は前年比でインフレ率が低下したことを示しています。米国では昨年1月と今年1月を比較して、CPIはわずか0.1%ポイントしか低下しておらず、高めのインフレ率が続いている状況です。

一方、日本を除く他の国々では1%程度インフレ率が低下しています。このことから、米国長期金利よりも海外長期金利の方が下がる可能性が高いと考えられ、ドル安方向への金利差縮小は考えにくい状況です。なお、日本は前年同月比で約2%もインフレ率が上昇しています。各中央銀行が物価の安定を目指すというゲームを行っていると例えるなら、日銀は最下位という状況です。

来週の注目ポイント

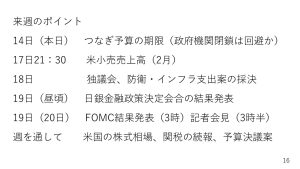

ここからは来週の注目ポイントです。

ここで新たなつなぎ予算が可決されないと政府機関閉鎖という状況です※。ただし報道によれば、野党にもダメージとなるため民主党も協力的で、つなぎ予算は延長され、政府機関閉鎖は回避される見込みです。

※14日に上院で可決、15日にドランプ米大統領は署名し9月までのつなぎ予算が成立した。

19日の日銀金融政策決定会合では利上げはないと予想されます。国会答弁で植田総裁が「極めて不確実性が高い」と述べているからです。この状況での利上げはまず考えられません。また、4月の利上げを示唆するような踏み込んだ発言もないと思われます。むしろ日利上げを意識させるような新しい情報が出ないことにより、若干の円安要因になる可能性があります。

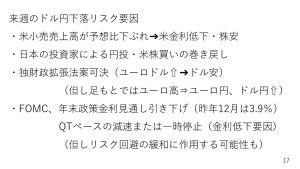

20日のFOMCでは利下げはないと予想されます。3月11日にパウエル議長が「急がない」と発言しているからです。基本的に政策金利は据え置かれるでしょう。そのような中で、来週におけるドル円下落のリスク要因を考えてみます。

一つ目は米国小売売上高です。先月は1月分小売売上高が予想を下回り、ウォルマートの決算見通しも投資家の期待に届かず、さらに消費者信頼感指数が悪化したことが、「米国の消費は大丈夫か」という懸念を生みました。

一つ目は米国小売売上高です。先月は1月分小売売上高が予想を下回り、ウォルマートの決算見通しも投資家の期待に届かず、さらに消費者信頼感指数が悪化したことが、「米国の消費は大丈夫か」という懸念を生みました。米国において家計金融資産の約5割を占める株価が下落している状況で小売売上高が再び振るわなければ、金利低下と株安により、リスク回避姿勢が強まりドル円も下落する可能性があります。これが来週最大の円高リスク要因と考えられます。

二つ目が日本の投資家による対米株式の巻き戻しです。これは来週特有のものではありません。ただ、米国小売売上高の下振れなどで株価が下落した場合に起こりうる潜在的な円高要因です。

三つ目がドイツの財政拡張法案の動向です。来週18日にドイツ議会で財政拡張法案の採決が行われます。ここで可決されれば、先週見られたようにユーロドル上昇によりドル安となり、その影響でドル円も下落する可能性があります。

ただし、「緑の党」の賛成報道後のマーケット反応を見ると、ユーロドルは上昇したものの、ユーロ円上昇を通じてドル円をサポートするという、前回とは異なる反応となっています。マーケットの円ロングポジションが多いため、ユーロ高の場合、ドル円はユーロ円の円安に引っ張られて上昇する可能性が高いです。

四つ目がFOMCです。先ほど説明したように利下げ自体は行われないでしょう。このなかで注目点は2つあります。一つは年末の政策金利見通しがどのような内容になるかです。昨年12月は3.9%の見通しでしたが、これが3.8%や3.7%など、より多くの利下げを示唆する方向に変更となれば、ドル安要因となります。

もう一つがQT(量的引き締め)ペースの動向です。現在米国はマーケットに供給したベースマネーを吸収する政策をとっています。但し、債務上限問題などの混乱も予想される中、前回のFOMCではこのQTのペース減速や一旦停止に関する議論が行われていました。

実際に減速や一時停止が決まれば、金利上昇圧力となるマーケットからの資金吸収が止まることを意味し、本来なら金利低下とドル安につながると考えられます。

ただし、それは同時にマーケットに寄り添う政策との側面もあるため、リスク回避姿勢の緩和につながれば株が持ち直し、少し円安という動きになる可能性もあります。この点は両にらみで動く必要があるでしょう。

―――――――――――――――――――――――――

「内田稔教授のマーケットトーク」はYouTubeからもご覧いただけます。

3月14日は米国ではつなぎ予算の期限日でもあります。

3月14日は米国ではつなぎ予算の期限日でもあります。