今年に入ってから日銀はマイナス金利政策の解除をはじめとした金融政策の正常化を進めているが海外との金利差が意識され、円の弱さが目立っている。円安の進行が止まらないが、今後の金融政策や為替市場をどのように見通せばよいか。高千穂大学商学部で教授の内田稔氏に、今後の見通しや為替市場のポイントについて解説していただいた。

※当記事は6月14日に開催した「オルイン 夏セミナーin大阪 ~2024年後半の市場環境と新たな投資機会の探求~」の採録記事です。

本日のテーマである「日本は円安を止めることができるのか」に沿って、円相場の現状認識、金融政策、為替相場の見通しについてお話しします。

まず、前回の決定会合の翌営業日にドル円相場は160円の大台に達し、34年ぶりの円安と報じられました。しかし、34年前と比べると1ドル、1円の価値がそれぞれ異なるため、単純に今のドル円相場が何年ぶりかということにあまり意味がありません。重要なのは、インフレの格差も勘案した実質実効為替レートであって、それによれば今の円は変動相場制移行後の最安値を更新中です。

円安の背景については様々な要因が指摘されています。例えば、貿易赤字のほか、最近では新NISAによる個人投資家の外国株式への投資も挙げられています。しかし、4月までの国際収支を累計し、昨年の同時期と比べますと、貿易赤字は半減し、経常黒字は倍増しています。証券投資に関しても、日本人の株式・投資ファンド持ち分は取得と処分がほぼバランスしている一方、外国人投資家による日本株の取得が約5兆円にのぼります。

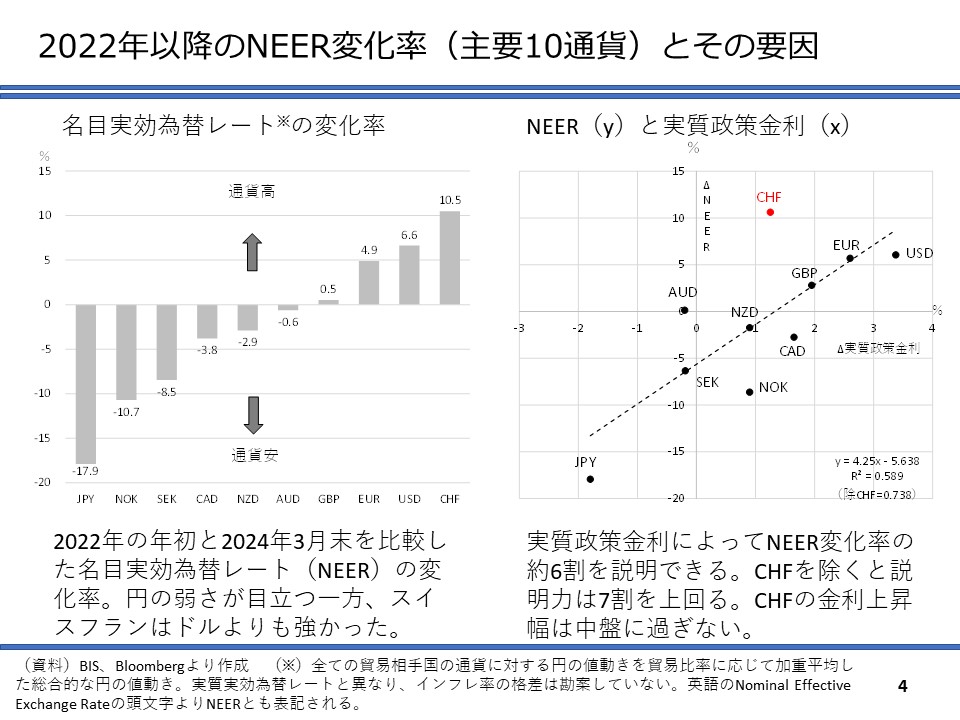

この為、円安に最も影響を与えているのは、実質金利と考えられます。2022年以降、多くの先進国では実質金利が上昇しましたが、日本ではインフレ率が上昇しても金利が据え置かれた結果、実質政策金利が大幅に低下し、未だに2%程度のマイナス圏に沈んだままです。

従って、円安を止めることができるかどうかは、基本的にはこのマイナス幅を縮めることができるかどうかにかかっています。その点、今年は日本の実質政策金利が多少上昇し、円安に歯止めがかかってもおかしくありません。その理由として、日銀が利上げを行う可能性があること、また日銀の見立てに沿って輸入インフレが減衰し、インフレ率が低下すると予想されているためです。

しかし、日銀が実質政策金利をコントロールすることは現実には難しい面があります。例えば、2013年に日銀は政府と共同声明を結び、デフレ脱却に向けて協力することを約束していますから、利上げに対して政府から何らかの圧力が加わる可能性を排除できません。また、インフレ率についても為替レートや国際的な商品市況、企業の賃上げの程度に左右されるからです。

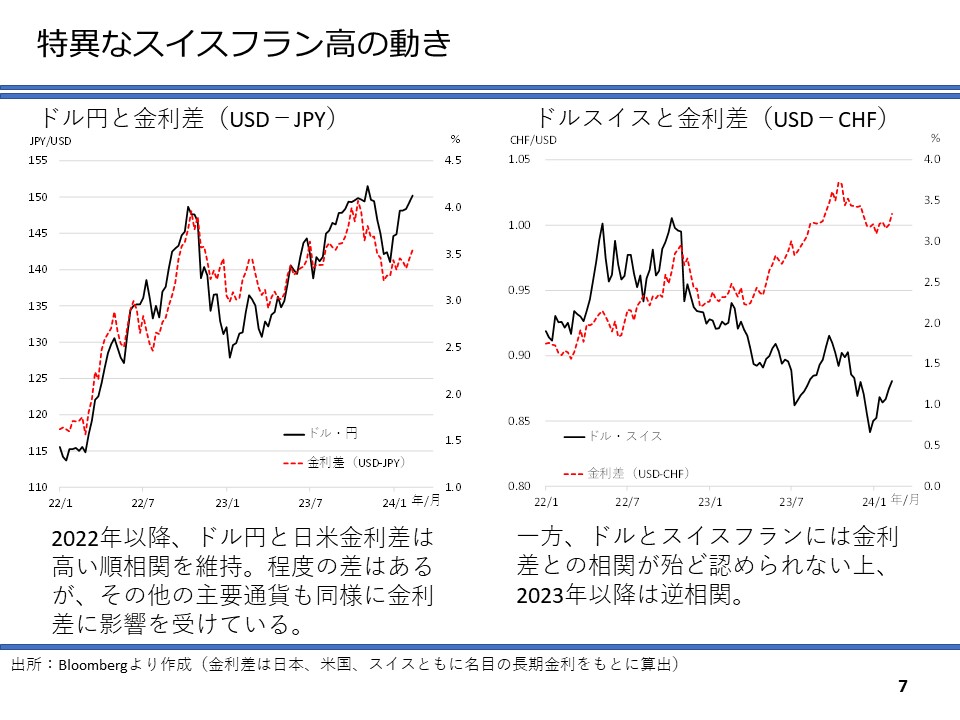

ここで、通貨安を止めた海外や過去の事例をいくつかみてみましょう。まず、スイスフランです。スイスフランは2022年以降、対米金利差とは逆の動きを示しています。スイスは2022年以降、インフレ抑制のために利上げを行い、実質政策金利を0%まで引き上げました。加えて、対名目GDP比約12.9%に相当するスイスフラン買い介入も実施しました。この結果、スイスの中央銀行はスイスフラン高誘導も支えに、先進国の中で唯一2%のインフレ目標を達成しました。

しかし、スイスと日本には相違点があります。スイスは経済規模が小さいのに対し、日本は大国であるため、同規模の大規模買い介入は現実的ではありません。また、スイスの中央銀行は為替介入の決定権限を持っていますが、日銀は為替に対して消極的な姿勢を取っています。さらに、インフレ目標の位置づけも異なります。スイスは2%を超えてはいけない上限として捉えていますが、日銀は2%を下回ってはいけない下限として捉えています。これらの違いから、日本がスイスのような通貨高誘導策を取る可能性は極めて低いと考えられます。

次に、発足から間もないユーロの下落に対する協調ユーロ買い介入や2005年の米国のいわゆるレパトリ減税が挙げられますが、いずれの方策も日本の現状には当てはまりにくいと言えます。

日本は4月29日と5月2日に合計約9.7兆円の円買い外貨売り介入を行ったと思われます。この介入の効果を巡っては、評価は分かれています。例えば、2022年9月の介入時は一時的な効果しかありませんでしたが、10月の介入後はドル安円高になりました。ただし、当時、そもそもドルが全般的に下落傾向にあったことが影響しています。

今年も4月29日と5月2日の介入後、ドル円相場は158円未満に抑えられていましたが、ドルが総じて軟調に推移していた影響を考慮する必要があります。為替介入には一定の効果はあるものの、円安を完全に止められるかどうかは、米国ドルの全般的な値動きにも大きく影響されます。

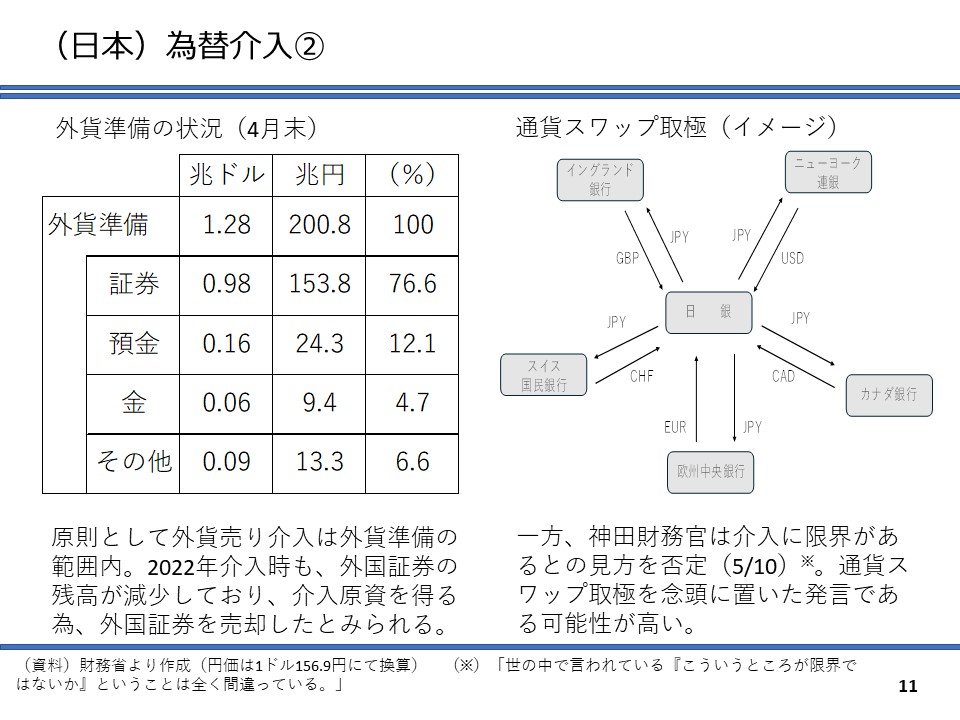

ところで、日本の外貨準備は約200兆円あり、4月と5月の介入規模(約10兆円)を基準にすると、まだ20回程度の介入が可能です。一方、神田財務官は介入に限界があるという見方を否定しています。これは、主要5中央銀行との通貨スワップ取り極めの転用を念頭に置いた発言かも知れません。

以上が、円安の現状と為替介入に関する分析です。続いて、日本と米国の経済状況と金融政策の展望について説明いたします。

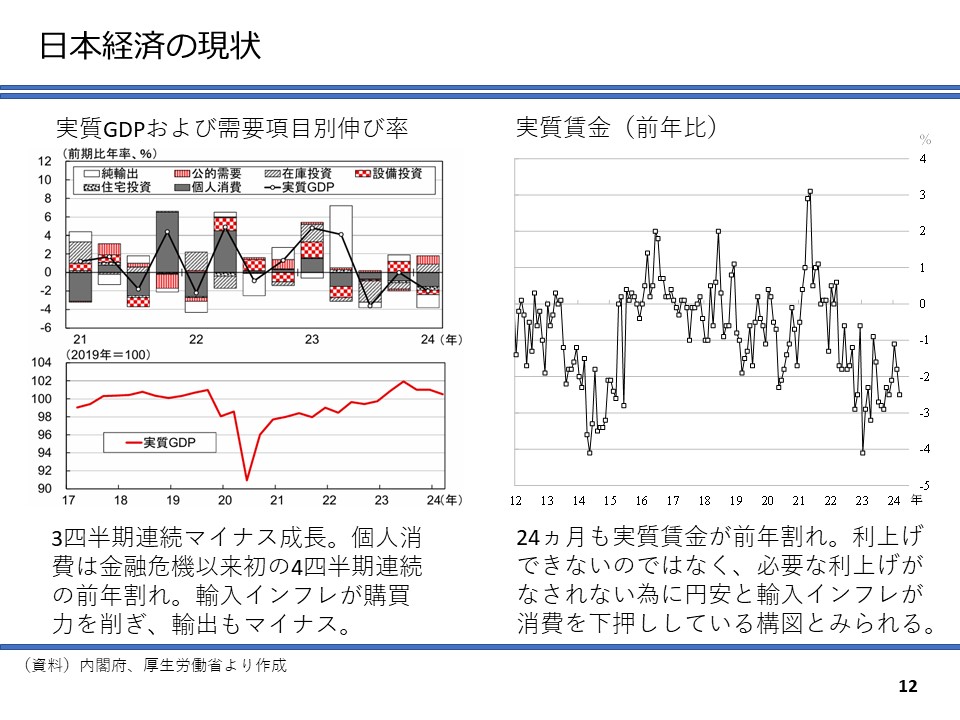

日本の経済状況を見ると、個人消費が4四半期連続で前期比マイナスとなっており、リーマンショック以来初めての厳しい状況です。この個人消費低迷の背景には、2年以上も続く実質賃金の前年割れがあり、その原因は賃上げを上回る輸入インフレです。

したがって、消費が低迷しているから利上げはできないという見方よりも、必要最低限の利上げを行わないことが歴史的円安と輸入インフレ、そして実質賃金マイナスを通じて個人消費の低迷を招いているという視点が重要です。

特に、日本の輸入インフレについて、日銀は収まっていくという見方をしていますが、輸入物価はドル円相場とWTI原油価格のようなドル建資源価格との積に強く連動します。最近、WTIは80ドルを割って落ち着いていますが、為替レートが現在の水準であることを考えると、夏場に向けて輸入インフレが再燃する可能性が高いと思われます。

食品とエネルギーを除いた消費者物価指数も、全体の物価動向に遅れて同様の動きを示すことから、輸入インフレを起点としたインフレも基調的なインフレに影響を与えていると考えられ、そろそろ円安を止めることを考える時期に来ているのではないでしょうか。

円安が日本経済に与える影響については、インバウンド需要や企業業績には追い風となりますが、交易条件の悪化を招きます。これは、円安になると輸出物価以上に輸入物価が上昇するからです。昨年の場合、約11兆円もの交易損失が発生しました。

一方、日本には海外で稼いだ所得が30兆円以上もあります。ただ、こうした所得の多くは企業に帰属するため、インフレを上回る賃上げがない限り、家計にとって円安は負担となります。

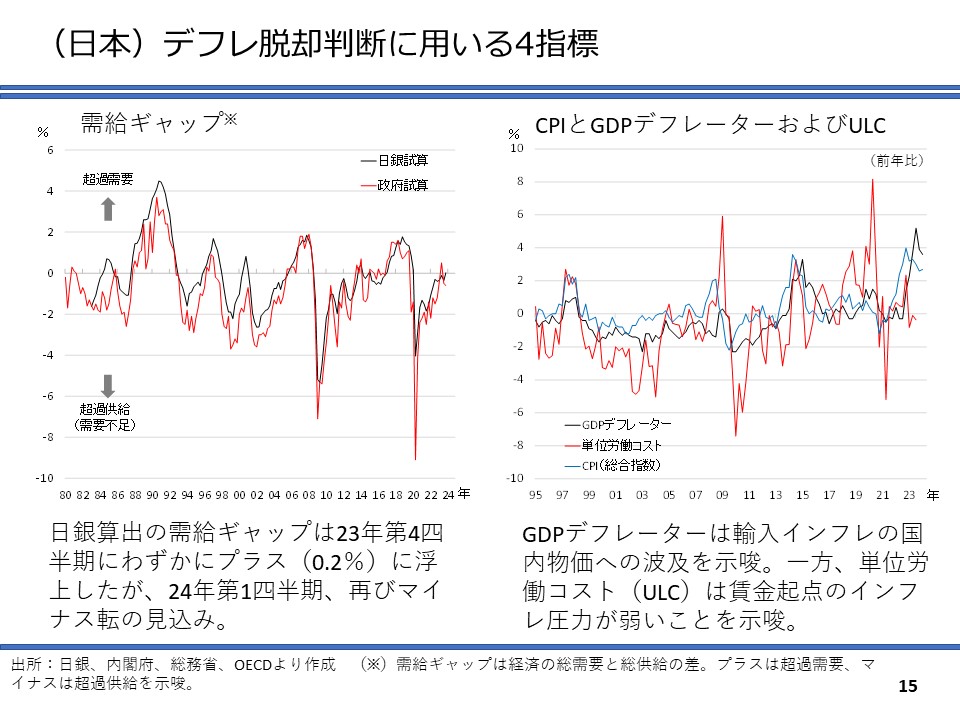

政府はデフレ脱却の判断基準として、需要ギャップ、CPI、GDPデフレーター、単位労働コストという4つの指標を重視していますが、現時点では全ての指標がデフレ脱却を示唆しているわけではありません。したがって、政府がデフレ脱却を宣言し、日銀の金融政策を正常化へと促す可能性は低いと思われます。

しかし、国内情勢にも変化の兆しが見られます。植田日銀総裁は5月9日に「為替は経済物価動向に影響を及ぼす重要な要因」と発言し、岸田首相も5月10日に「円安を十分注視している」と述べました。これは、160円を超える円安が家計に悪影響を与え、インフレを通じて支持率低下につながりかねないという危機感の表れとみることができます。

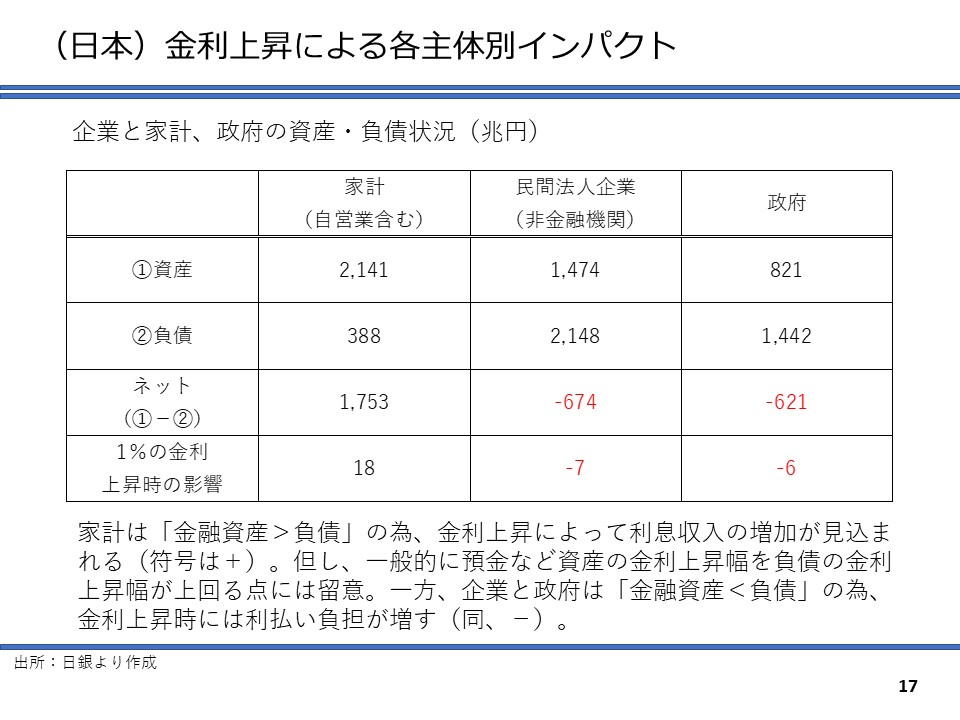

因みに、日本の利上げに関しては、住宅ローン金利上昇による家計への悪影響が懸念されますが、家計は金融資産は負債を大きく上回っています。現状では、住宅ローンを持つ世帯が低金利の恩恵を受けていますが、全世帯に円安による輸入インフレの影響が被さり、4四半期続けて個人消費が前期を割り込んでいます。

確かに、企業は債務の方が大きいことから、他の先進国のようなペースでの利上げは困難ですが、それでも大幅なマイナス圏にある実質政策金利のマイナス幅を縮小していく措置、即ち利上げを講じる時期に来ていると考えられます。

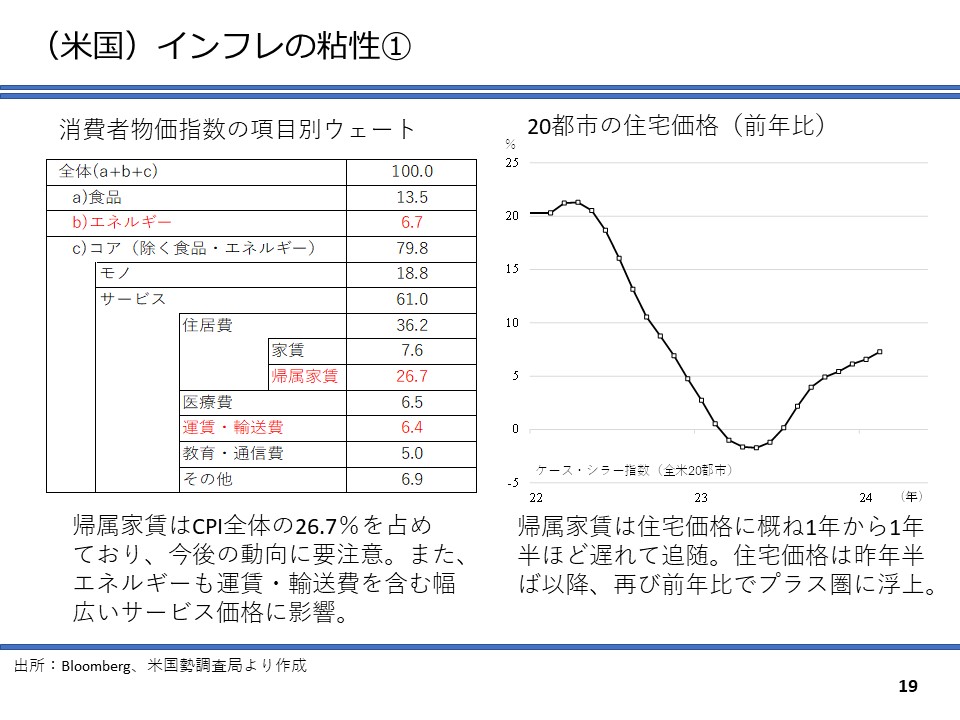

米国経済については、経済成長率が高水準で推移しており、インフレ率も高止まりしています。最新のCPIでは伸びが縮小する兆しも見られますが、水準的にはまだ高い状況です。特に懸念されるのは、消費者物価指数の約27%を占める帰属家賃です。これは住宅価格に1年から1年半程度遅れて反映されるため、今後の動向に注意が必要です。

とは言え、米国のインフレについては、求人件数と失業者数の比率や平均時給の伸びなどに照らし、少しずつ減衰していく可能性が高いと考えられます。

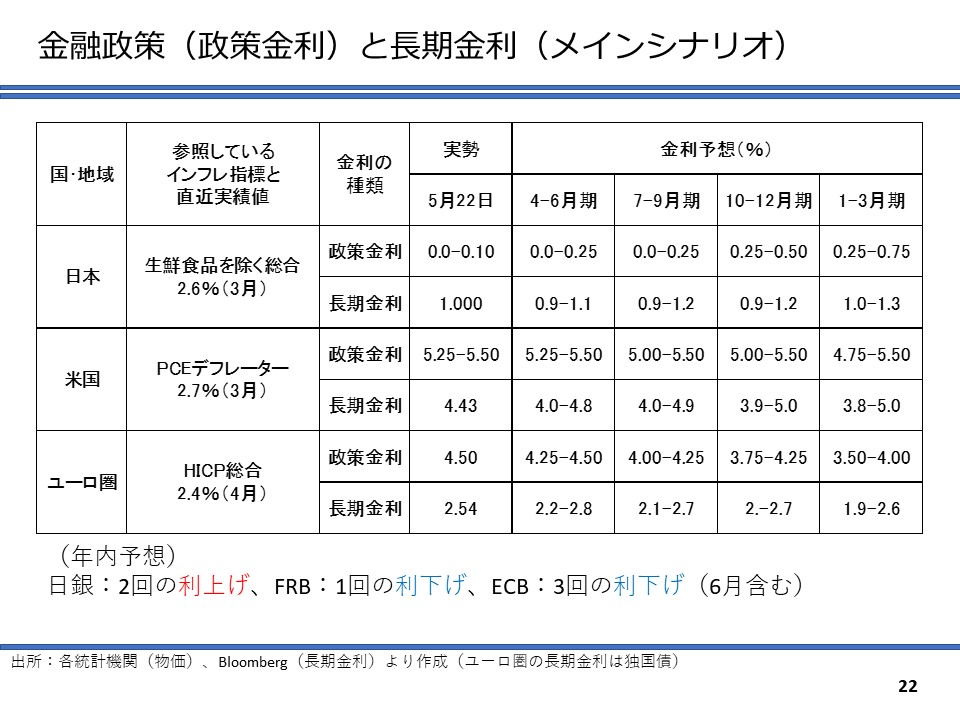

金融政策と長期金利の見通しについては、日本の政策金利は現在0-0.1%ですが、年内に2回の利上げがあるのではないかと予想しています。米国については、年末までに1回の利下げがあると見ています。ECBは6月を含め、年内3回の利下げを予想しています。

日本の長期金利は年末から年度末にかけて1.3%程度まで上昇すると見ており、米国の長期金利は基本的に下がると予想していますが、大統領選挙後の財政拡張政策によっては上昇する可能性があり、要注意です。

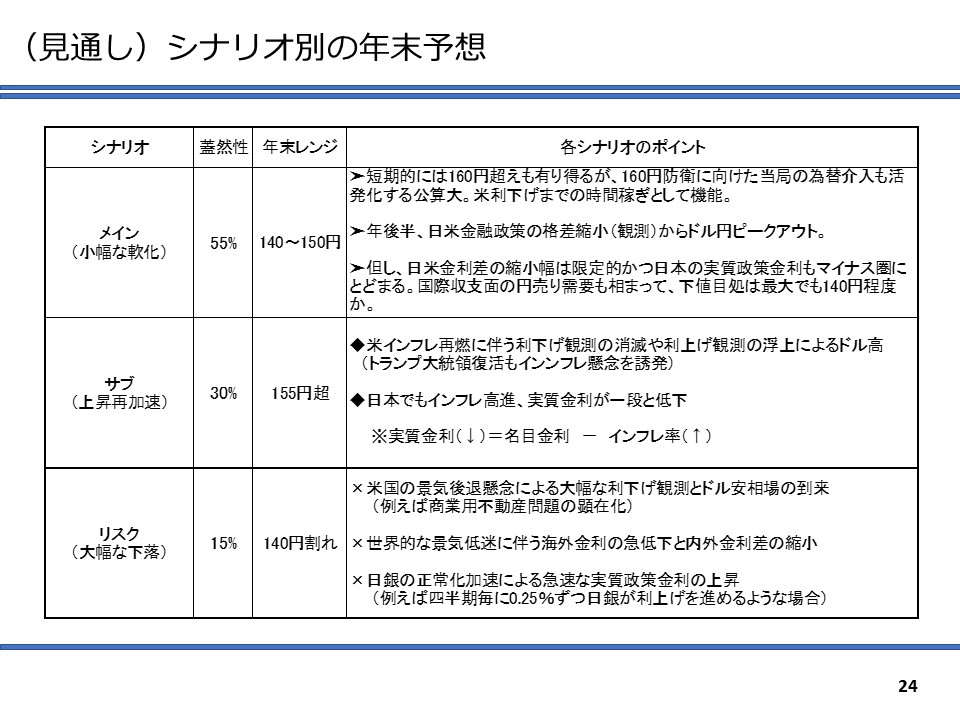

これらの予測を踏まえた為替の見通しについて、メインシナリオでは短期的に160円超えの可能性はありますが、161-162円程度で上値は止まると考えています。年後半に向けては、米国のインフレ減衰と日銀の利上げにより、ドル円相場はピークアウトするとみていますが、下がっても下値は最大で140円程度にとどまり、年末のドル円を145-150円程度と予想しています。

サブシナリオとして、米国のインフレ再燃により、ドル高円安が進行し、年末に155円程度になる可能性も30%程度見込んでいます。

リスクシナリオとしては、米国経済の急減速やハードランディング懸念、または日銀の急激な利上げにより、140円を大きく割り込む円高方向の動きです。

最後に、11月の米国大統領選挙が為替相場に与える影響について触れておきます。トランプ氏が再選した場合、対中関税の引き上げや移民政策の強化、減税策の継続などにより、インフレ再燃のリスクが高まる可能性があります。これはドル高要因となる一方で、政治的に円安の是正を求められる可能性もあり、円高に向かうシナリオも考慮する必要があります。