「オルタナティブデータ」と呼ばれる非伝統的な情報を用いた資産運用の最新動向について、認知拡大や業界ルール整備などの活動を展開する、オルタナティブデータ推進協議会(JADAA)関係者によるリレーコラム。

第10回は、ニュースのテキスト情報から市場センチメントを予測する最新の取り組みについて、日経金融工学研究所 主任研究員の鈴木友氏に解説いただいた。

第9回「世界のトップヘッジファンドが注目するESG投資用データとしての社員クチコミとは」はこちら。

オルタナティブデータとしてのニュース

ディープラーニングを用いた自然言語処理技術の急速な発展とクラウドの普及が手伝って、ニュース、SNS、ブログといったテキスト情報の企業における利活用が容易になってきています。しかし、テキスト情報はそもそもオルタナティブデータとして活用できる素材なのでしょうか?

沖本・平澤(2014)*1では、日経グループのニュースが翌日の株式リターンに対して説明力を持つことを明らかにしました。中山・横内(2020)*2は、QUICK端末で取得されるニュースを用いて指標を作成し、株価指数との間に一定の相関があることを報告しました。以上のことから、日経・QUICKのニュースは、株式運用におけるオルタナティブデータとしての利用価値がある素材であることがおわかりいただけると思います。

筆者が在籍する日経金融工学研究所では沖本・平澤(2014)を元に、2014年にQUICKと共同で日経新聞やQUICKが発行するニュースについて、関連する銘柄、マーケットイベント、および株式リターンを予測するスコア等を付与して配信するサービス「QUICKニュース解析」(以下、ニュース解析)を開発し、リアルタイムでのデータ配信を開始しました。

*1沖本 竜義, 平澤 英司, ニュース指標による株式市場の予測可能性, 証券アナリストジャーナル, 2014年4月号

*2 中山純, 横内大介, 時系列分解を施したニュース指標の投資戦略への応用とテキスト情報への探索的アプローチ, HUB-FS Working Paper Series, FS-2020-J-002, 2020

国内外での利用状況

ニュース解析はこの数年、海外のヘッジファンドを中心に利用が増えています。その理由はいくつか考えられますが、一番の理由は海外企業において日本語のニュースを理解することが難しく、既に数値化されたデータが好ましいという点が挙げられます。加えて、われわれが提供するデータを長くご利用いただいているユーザーもいることから、確実にアルファが取得できるタグや指標を提供できているとも自負しています。

一方、国内に関しては、海外ほど利用が進んでいません。こちらもいくつか理由が考えられますが、その1つとして、「説明責任」が挙げられます。さまざまな運用会社から「運用においてマイナスが出た際、他社の分析結果を利用したからであると説明する訳にはいかず、自らの説明責任が求められる」との声も寄せられています。国内の運用会社においては独自にデータを収集・分析することが基本となっていると言えるでしょう。

しかしながら、国内の運用会社を訪問すると、「ニュースのデータを活用したいけれど、リソースが限られるため、なかなか実現できない」といったような声をいただくこともあり、ある程度、加工・集約されたニュースデータのニーズがあるとも理解しています。それでは、説明責任を満たしつつ、オルタナティブデータとしてニュースを活用するにはどうしたら良いのでしょうか? ニュース解析を切り口に、株式運用におけるニュースの活用方法について探っていきたいと思います。

センチメントを予測するスコア

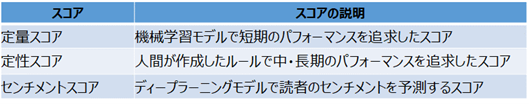

ニュース解析においては、定量スコア、定性スコア、センチメントスコアの3種類のスコア(図1)を配信しています。各スコアの範囲は0~100点で、スコアが高いほど、より良いパフォーマンスが期待されます。

図1:ニュース解析で配信するスコア

センチメントスコアは日経金融工学研究所の研究員が実際にニュースを読んで付与したセンチメントをターゲットにした特徴のあるスコアです。ここでいうセンチメントとは、人がニュースを読んで、関連銘柄の業績や財務状況が今後良くなりそうか悪くなりそうかを基準に判断するフラグです。これまで、およそ14万件のニュースを研究員が実際に読み、ポジティブ・ニュートラル・ネガティブのフラグを付与しました。それを教師データとしてALBERT(A Lite BERT)というAIモデルを学習し、チューニングを加えました。このモデルをリアルタイムのニュースに適用し、ポジティブ/ネガティブの確率をスコアに換算して配信をしています。マーケットと直接関係ないセンチメントをターゲットに設定した理由は、「これまで分析されてこなかった新しい視点を取り入れる」、「ニュースが読み手に与える影響をダイレクトに学習・予測できる」という2点です。

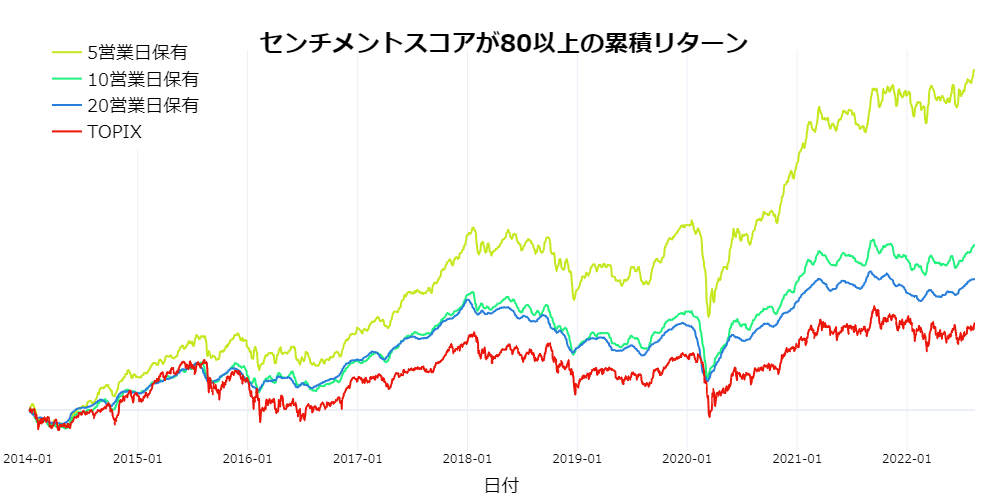

センチメントスコアを使用してある戦略(※戦略1)でバックテストした結果をTOPIXと比較したものが図2です。2014年1月1日から2022年8月15日において、センチメントスコア80以上の銘柄で構成される戦略1はTOPIXを上回る累積リターンを得ることができました。一方で、ニュースを使った投資は短期間の保有に強く、保有期間が長くなるにつれて平均回帰していくことが知られており、本センチメントスコアについても保有日数が5日営業日→10営業日→20営業日と伸びるにしたがって、累積リターンが低下していることがわかります。ではどうしたら、長期でより高いパフォーマンスを獲得できるのでしょうか。

図2 センチメントスコアを用いた運用のバックテスト結果

※戦略1の設定 センチメントスコアが80点以上の場合、該当銘柄を当日の終値で購入し、N営業日後(N=5,10,20)の終値で売却。取引時間終了時刻の後に配信されたニュースの場合は翌営業日の終値で購入し、そのN営業日後の終値で売却。初期資産10億円。取引手数料は0.5bp。各銘柄を等ウェイトで投資。過去1カ月間の平均出来高の1/3まで購入が可能。

長期的なアルファの獲得 ~イベントの活用~

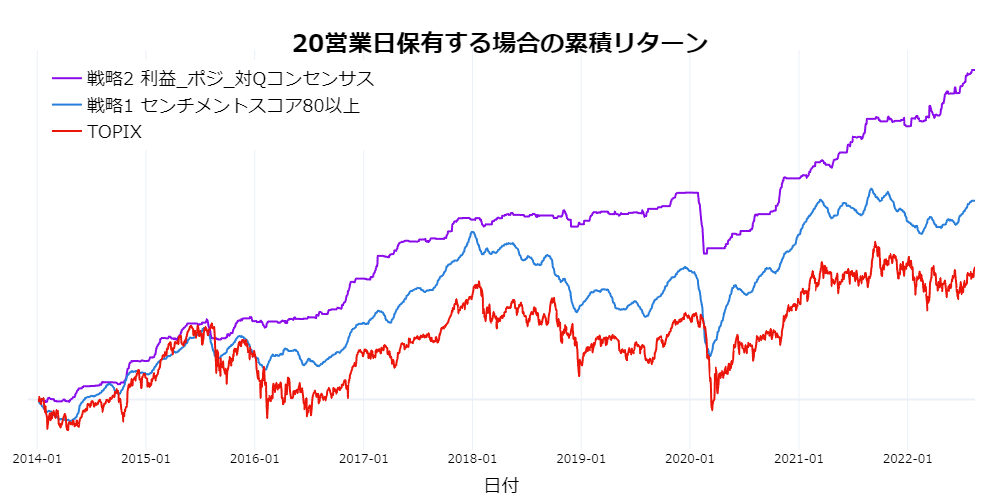

ニュース解析では163種類の株式市場に関連するイベントの推計を行っています。イベントの1つに、「利益_ポジ_対Qコンセンサス」が存在します。これは、アナリストが予想した各企業の業績予想等をQUICKが独自に集計したQUICKコンセンサスに対し、会社発表の純利益通期予想が上回る場合を示します。このイベントがマーケットに織り込まれていない場合、正のリターンが期待されます。このイベントを利用して、関連銘柄を20営業日保有する戦略(※戦略2)でバックテストした結果が図3です。

前述のセンチメントスコアによる運用結果も比較のために示しています。20営業日という比較的長い期間銘柄を保有する場合、本イベントを用いた運用はセンチメントスコアによる運用を上回る累積リターンを獲得できました。

図3 イベントを用いた運用のバックテスト結果

※戦略2の設定 「利益_ポジ_対Qコンセンサス」が推計された場合、関連銘柄を当日の終値で購入し、20営業日後の終わり値で売却。取引終了時刻の後に配信されたニュースの場合は翌営業日の終値で購入し、その20営業日後の終値で売却。初期資産10億円。取引手数料は0.5bp。各銘柄を等ウェイトで投資。過去1カ月間の平均出来高の1/3まで購入が可能。

本イベント以外にもマーケットに対して、アルファがとれるイベントは存在しています。ニュースから抽出された明確なイベントを活用した運用であれば説明責任という観点についてもクリアできるのではないでしょうか。

さいごに

日経金融工学研究所は、これまでリスクマネジメントのリーディングカンパニーとして培ってきた分析技術を活かして、機関投資家の皆様の投資判断をサポートするため、2021年3月に「SMACOM」というサービスをリリースしました。今回紹介した日経・QUICKニュースのセンチメントスコアに加え、当社が開発した不正会計モデルを使って財務の信憑性を評価するスコアや、次回コラムで解説する有価証券報告書を評価するスコアなど、投資判断に活用いただけるスコアを配信しています。ご興味がある場合は、お気軽にお問い合わせください。

「SMACOM」に関する留意事項はこちら