当シリーズでは、高千穂大学の商学部教授で三菱UFJ銀行の外国為替のチーフアナリストを務めた内田稔氏に、為替を中心に金融市場の見通しや注目のニュースをウィークリーで解説してもらう。※この記事は11月15日に配信された「内田稔教授のマーケットトーク 第58回 米国、12月利下げはあるか?」を再編集しています。ご質問はYoutubeチャンネルのコメント欄からお願い致します。

―――――――――――――――――――――――――

今回は「米国、12月利下げはあるのか?」について解説します。また、円買い介入までの距離間のほか、各地区連銀のデータから米経済について概観します。

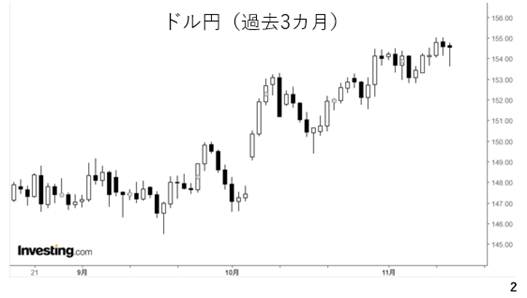

はじめに直近3カ月間のドル円相場です。自民党総裁選後、総じてドル高円安が進み、今週ついに9カ月ぶりの高値となる155円台を回復しました。但し、高値警戒感も強く定着するには至っていません(スライド2)。

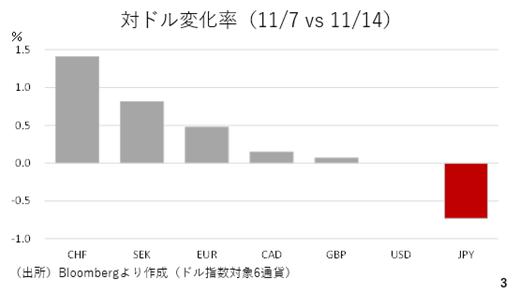

次に、主要通貨の今週の対ドル変化率を見ると円が独歩安でした。ただ、アメリカドルも円とポンドに次いで弱かったことがわかります。従って、今週のドル円の155円台回復は専ら円安によるものだったことになります(スライド3)。

年初来の動きを指数化してみると、今週はスウェーデンクローナ円やカナダ円が年初来高値を更新し、スイスフラン円やユーロ円は史上最高値を更新しました。また、ドル円も年初の水準まであと2%程度まで浮上してきました(スライド4)。

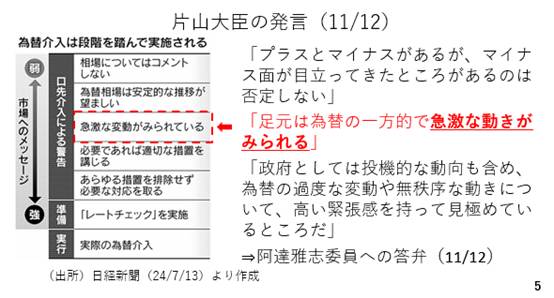

片山財務大臣の円安牽制と市場の織り込み

こうした中、片山財務大臣の円安牽制発言のトーンが少し強まりました。昨年7月に日本経済新聞社がまとめた実弾介入までの口先介入の段階に照らしてみると、今週は大臣が「急激な動きがみられる」と発言しており、中盤程度までトーンが強くなったことがわかります。ただ、逆に言えばまだその程度にとどまっており、為替介入が差し迫っている状況ではありません(スライド5)。

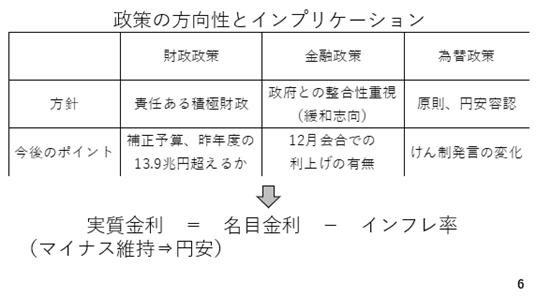

そもそも政府は財政拡張と金融緩和によって名目GDPの拡大を狙っています。これに伴い、一定のインフレが続く中、総じて金利は低位に抑えられる可能性が高い状況です。以前、ドーマー定理とともに説明した内容です。従って、名目金利からインフレ率を引いた実質金利は政策金利、長期金利ともにマイナス圏にとどまると考えられます。かねてより指摘している通り、円安の最大の要因はこのマイナス圏にとどまっている実質金利です。従って、政府はある程度の円安は容認すると考えられます。今後、責任ある積極財政については昨年度の補正予算である約13.9兆円を超えてくるのかどうかに注目です。これまでの報道によればおそらく上回ってくるでしょう。次に、12月会合での利上げの有無です。利上げがなければ、円安が勢いづいて年末年始を迎えると考えられます。そして為替政策については円安けん制発言のトーンの変化に注目です(スライド6)。

日本の利上げの織り込みについてみておきましょう。現在、市場では12月の利上げは32%しか織り込まれていません。それだけに仮に利上げがあれば、かなりのサプライズとなりますし、そこに円買い介入を被せれば相応のインパクトが見込まれます。もっとも、政策の方向性とマイナス圏の実質金利に照らせば、トレンドが円高方向に変化するとは考えにくい状況です(スライド7)。

米国株の動向と為替への影響

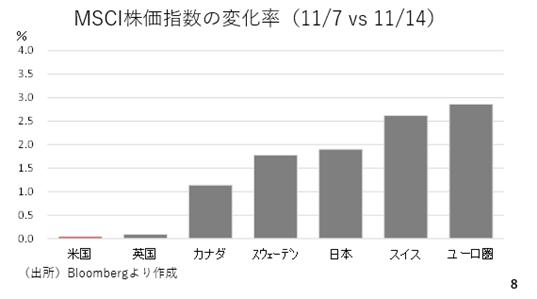

今週、ドルが冴えなかった要因に軟調な米国株のパフォーマンスが挙げられます。MSCIの株価指数について各国地域の今週のパフォーマンスを比べるとアメリカ株が最も冴えませんでした(スライド8)。

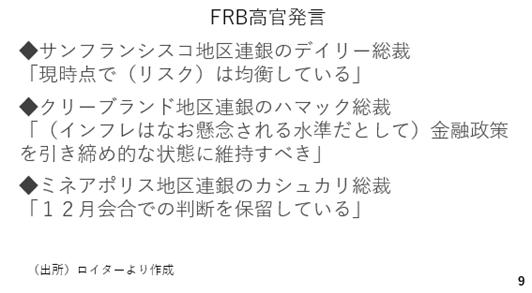

こうした株価の動きを招いたのが、FRB高官らによる12月利下げに対する懐疑的な見方です(スライド9)。

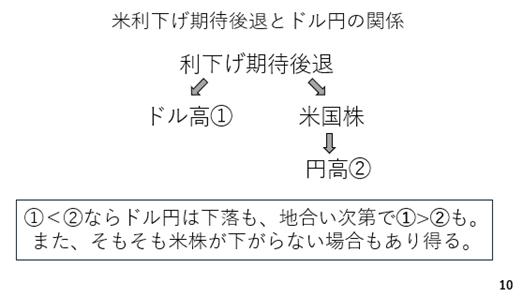

ここで、利下げ期待が後退した場合のドル円への影響を整理しておきましょう。利下げ期待の後退は米金利の上昇を通じてドル高に作用すると考えられます。一方、利下げ期待が後退し、これが株安にすると波及す円の買い戻しを誘発すると考えられます。現在、投機筋のポジションのデータは9月23日時点で止まっていますがおそらく市場は円ショートと思われます。従って、ドル高を円高が勝ればドル円は下落すると考えられます。もっとも、利下げ期待が後退する状況は裏を返せば米経済が好調であるということでもあります。従って、地合いによっては利下げ期待が後退しても米国株が下がらないケースも充分に考えられます。その場合の利下げ期待の後退はドル高を通じてドル円にも上昇圧力となりそうです。

では次に、米経済を見ておきましょう。政府機関閉鎖により、経済指標の発表が滞っていますが各地区連銀がさまざまな指標を発表しており、そこから米国経済を垣間見ることができます。はじめに景況感について、これまでにもご紹介しているダラス地区連銀のウィークリーエコノミックインデックスです。これは10種類の週次や日次データから現在の米国経済の成長率を推定したものですが、米国経済は11月6日時点で前年比2.2%成長と底堅さを維持しています(スライド11)。

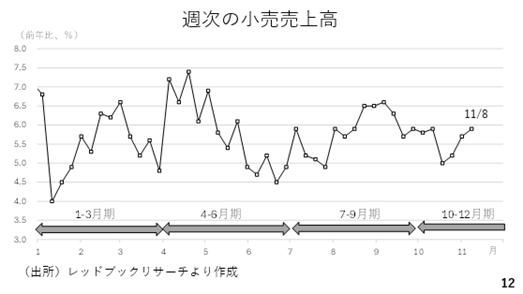

中でもウエイトの高い小売売上高について見てみると、11月8日分まで発表されているデータを見る限り、個人消費の底堅さが見て取れます。米国の個人消費は株式相場による資産効果が強く働くとされ、ここからの株式相場次第といった側面はありますが、少なくとも現時点では個人消費は堅調に推移しています。確かに、大幅な連続利下げが必要な状況ではありません。

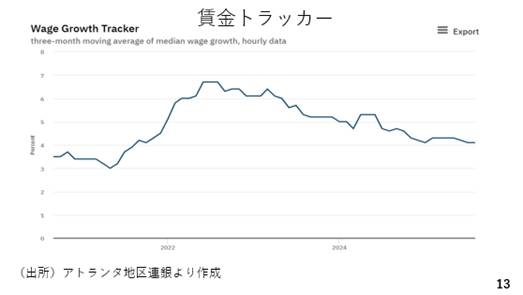

次に労働市場をみてみましょう。はじめに、アトランタ地区連銀公表の賃金トラッカーです。賃金の伸びの縮小が続きましたが、ここにきてそのペースに歯止めがかかりつつあります(スライド13)。

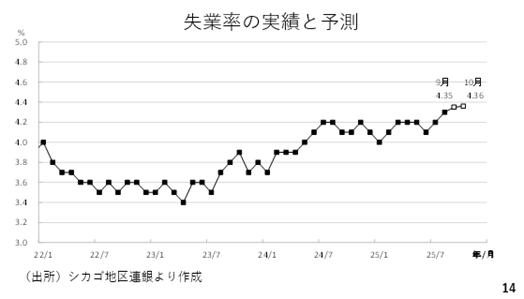

また、シカゴ地区連銀の失業率の予測も、8月の失業率4.3%に対し、9月、10月はそれぞれ4.35%、4.36%と概ね横ばいです。賃金トラッカーと合わせ、労働市場の悪化に歯止めがかかりつつあるように見受けられます(スライド14)。

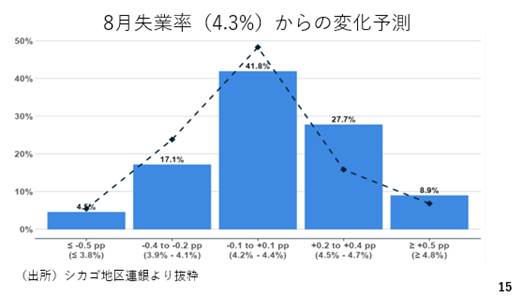

ただ、10月の失業率が8月からどのぐらい上下に変化するのか、そのリスクバランスをみるとやはり失業率が上昇するサイドに傾いているようです。基本的に、労働市場の悪化には引き続き注意が必要であり、12月は利下げが行われる可能性が高いでしょう(スライド15)。

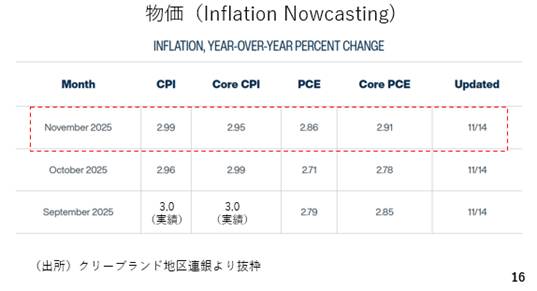

もっとも、クリーブランド地区連銀が公表しているインフレーションナウキャスティングによれば11月はCPI、PCEともに水準は高く、10月からわずかに上昇しています。この辺りが先にみたFRB高官らの発言につながったと考えられます(スライド16)。

11/17週のポイント

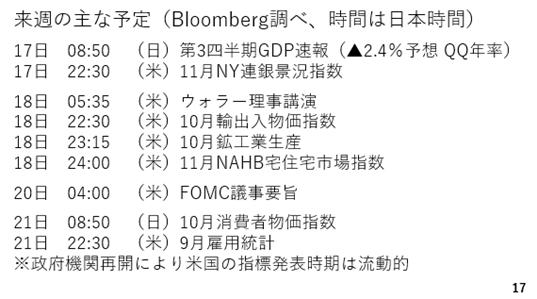

では来週の予定をみておきましょう。米国の雇用統計の発表が予定されていますが、政府機関再開からまだ間もない為、実際に発表されるか流動的です。この為、来週は日本の第3四半期のGDPに注目です。現在、マイナス成長が見込まれています(スライド17)。

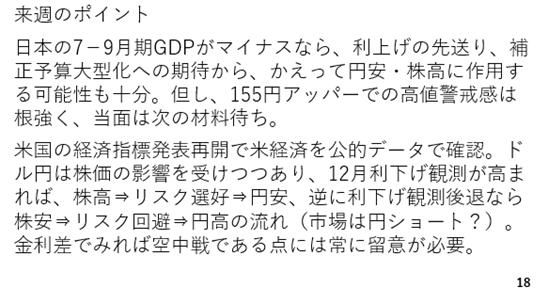

それでは来週のポイントです。日本のGDPがマイナスとなった場合、利上げが先送りされるとの見方が強まりそうです。その上、補正予算拡大への期待から、円安・株高となる可能性が充分にあります。とは言え、155円を上回る水準での高値警戒感は相応に強く、ここをさらに大きく抜けていく為には例えばアメリカの雇用統計において、労働市場がそれほど悪化していないと言った、アメリカドルにとってのポジティブな材料が必要となりそうです。この為、来週のドル円は154円台を中心に底堅く推移しつつ、上値もやや重い展開が見込まれます(スライド18)。

―――――――――――――――――――――――――

「内田稔教授のマーケットトーク」はYouTubeからもご覧いただけます。

※ご質問はYoutubeチャンネルのコメント欄で受付中です!