当シリーズでは、高千穂大学の商学部教授で三菱UFJ銀行の外国為替のチーフアナリストを務めた内田稔氏に、為替を中心に金融市場の見通しや注目のニュースをウィークリーで解説してもらう。※この記事は10月25日に配信された「内田稔教授のマーケットトーク第55回マーケットトーク ドーマー定理が示唆する円相場」を再編集しています。ご質問はYoutubeチャンネルのコメント欄からお願い致します。また、チャンネル登録もお願い致します。

―――――――――――――――――――――――――

今回のマーケットトークのテーマは「ドーマー定理が示唆する円相場」です。ドーマー定理とは一体どういったものか、高市内閣の政策の方向性や円相場への示唆について解説します。

円相場の振り返り

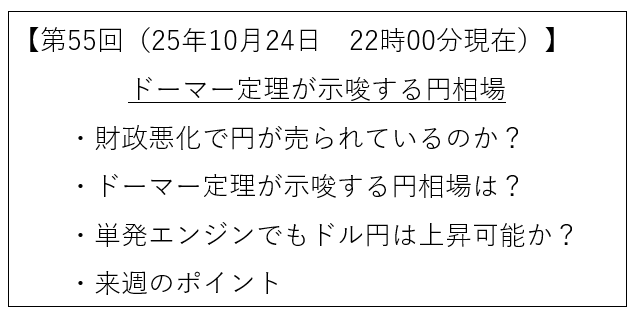

円相場を振り返っておきましょう。150円台半ばで始まった今週のドル円は153円台を回復しました。ドル円に限らず、今週は円が全面安となりました。スイスフラン円が史上最高値を更新したほかユーロ円も史上最高値付近まで上昇しました。スウェーデンクローナ円やポンド円も年初来高値を更新し、カナダが円が年初の水準を回復しました。ドル円も年初の水準まであと3%まで迫っています(スライド2)。

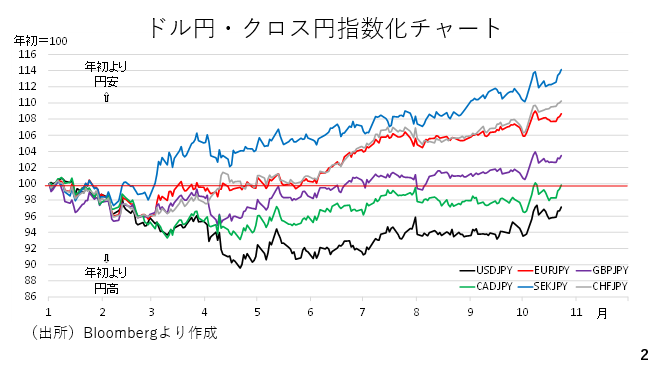

こうした円安に対し、日本政府の財政悪化を懸念したいわゆる悪い金利上昇によって円が売られているとの報道が複数みられました。しかし、直近の20年物国債や30年物国債の入札では投資家による相応の需要が確認されています。本来、悪い金利上昇とは投資家による国債の買い控えによって生じるものです。従って、入札結果に照らせば悪い金利上昇ではありません。

長期金利上昇の背景

では、長期金利はなぜ上昇しているのか。長期金利の構成要素は期待潜在成長率と期待インフレ率およびプレミアムです。この内、プレミアムが拡大して長期金利が上昇することを悪い金利上昇と呼びます(スライド3)。

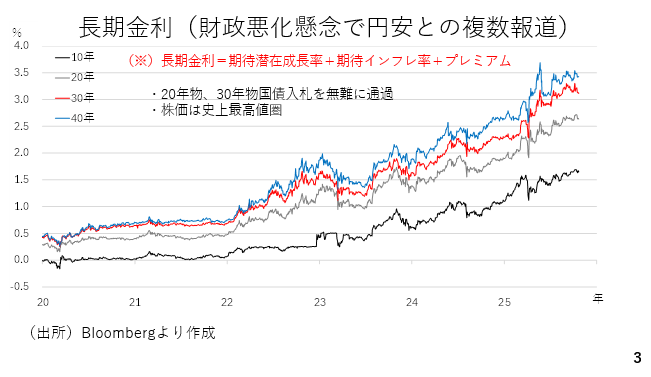

期待潜在成長率は頻繁に上下するものではありませんから、期待インフレ率を10年物のブレークイーブンインフレ率で、プレミアムをプレミアムの1種である10年物タームプレミアムで見てみましょう。

現在、ブレークイーブンインフレ率の上昇が一服している中でタームプレミアムが上昇しており、確かに悪い金利上昇とも映ります。ただし、タームプレミアムを算出している大和証券によれば、これは国債の発行残高、すなわち政府の債務残高の拡大に加え、日銀の国債保有残高の減少によっても拡大します(スライド4)。

昨年来、日銀は国債の買い入れ額を徐々に減じる量の正常化にも着手しています。足元のタームプレミアムの拡大は、政府の財政悪化を懸念したものではなく、日銀の国債保有残高の減少を反映した動きと考えられます。

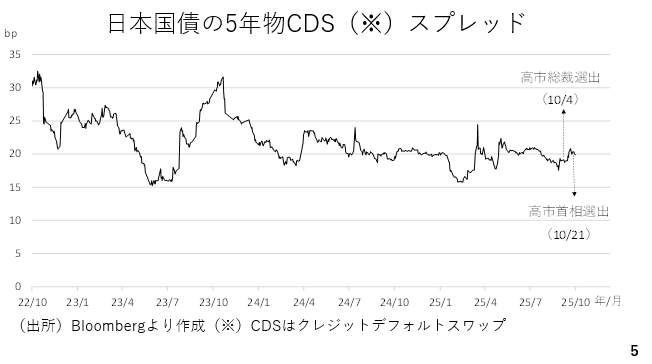

一方、政府の財政に対する懸念を表すクレジットデフォルトスワップ市場のスプレッドは横ばい圏で推移しています。やはり、悪い金利上昇とは言えない状況です(スライド5)。

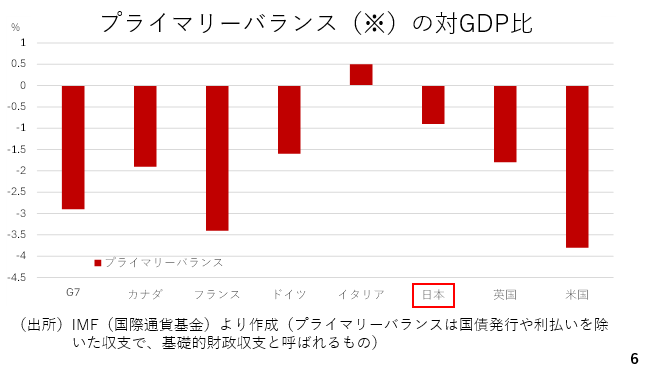

また、プライマリーバランス(基礎的財政収支)をみても、G7の中で黒字であるイタリアを除き、対GDP比で見たて赤字は日本が最も低くなっています。今後の財政出動や赤字国債の発行には注視を要するものの、少なくとも現時点においては、悪い金利上昇との見方は妥当ではありません(スライド6)。

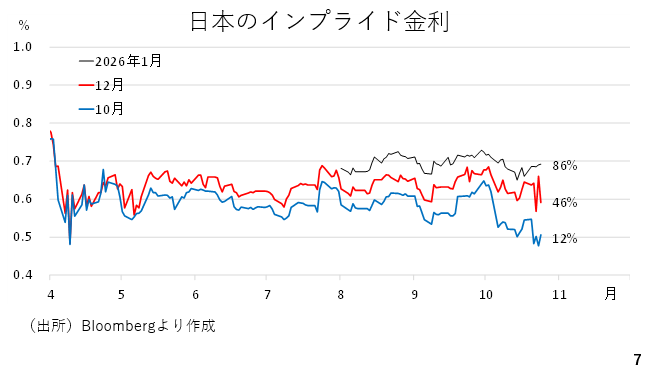

円安が進んだ要因は

ではなぜ円安が進んでいるのでしょうか。その一因は日銀の利上げ観測の後退でしょう。来週の日銀金融政策決定会合における利上げの織り込み度合いは1割程度まで低下しました。現在の円安の根底にあるのは、日本のインフレの定着と実質金利の低下を見越したものと考えられます。それが株式相場の上昇、すなわちリスク選好の円売りや市場の一部で残っている円ロングの解消に伴う円売りなどと相まって、強力な円安圧力になっていると考えられます(スライド7)。

ドーマー定理と為替相場

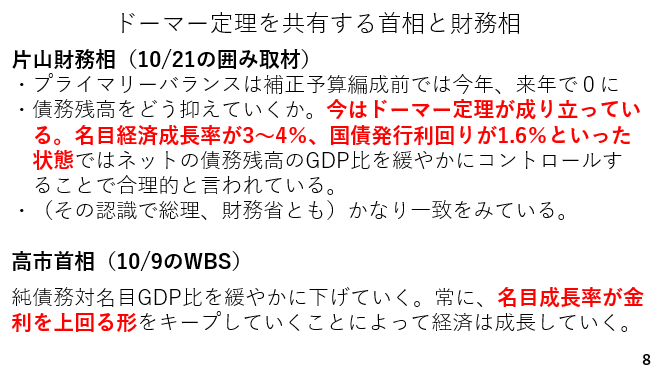

ここから、ドーマー定理について見て行きましょう。片山財務相は日本の財政についてドーマー定理が成り立っており、ネットで見た債務残高の対GDP比を緩やかにコントロールすることができると発言しました。国債の発行利回りよりも名目の経済成長率が高いということです。

また、10月9日に経済番組に出演した高市首相も、ドーマー定理という名前こそ出しませんでしたが、やはり金利を上回る名目成長率を維持する重要性に言及しています(スライド8)。

ドーマー定理とは、国の債務の持続可能性を判断するための理論的条件であり、名目の金利よりも名目の経済成長率が高ければ政府の財政赤字は持続可能であるとする考え方です。

もともと片山財務相は高市首相の推薦人でもありましたから、片山財務相から高市首相に対して事前にドーマー定理に関するレクチャーが行われていたものと考えられます。

高市首相が社会保険料の引き下げや教育の無償化、副首都構想といった財政支出を伴う政策を条件として提示してきた日本維新の会と迅速に協議した上で、連立政権発足に持ち込むことができたのはその為でしょう。従って、首相と財務相の間でこのドーマー定理が共有されているものと考えられます(スライド9)。

政府がドーマー定理を意識した場合、二つのインセンティブが働くと考えられます。まずは政策の総動員による名目GDPの拡大です。加えて、長期金利の上昇を抑制するインセンティブも働くと考えられます。従って、日銀の利上げに加え、長期金利の上昇につながる量の正常化についても、政府は日銀に対して政策の一体性を強く求めて行く可能性が高いと考えられます(スライド10)。

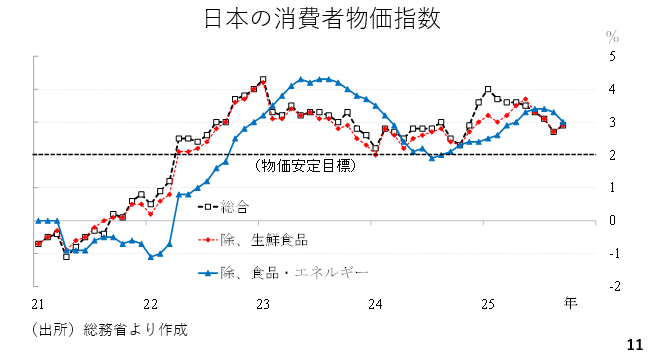

本日発表された日本の消費者物価指数では、輸入インフレの影響を受けやすい総合指数や生鮮食品を除く総合指数の伸びが再び拡大に転じました。足元の円安を踏まえると、今後再び「第1の力」が持ち直す可能性があります。また。輸入インフレの影響を受けにくい食品とエネルギーを除いた総合指数も高水準です。こうした中で緩和的な金融政策や財政支出が加わるとインフレは持続する可能性が高いと考えられます(スライド11)。

長・短の名目金利の上昇が抑制され、インフレが長引く場合、日本の実質金利はマイナス圏にとどまると考えられます。長引く円安の主因はマイナス圏にある実質金利です。したがってドーマー定理は、円安定着の可能性を示唆していると言えます。(スライド12)

アメリカの動向は

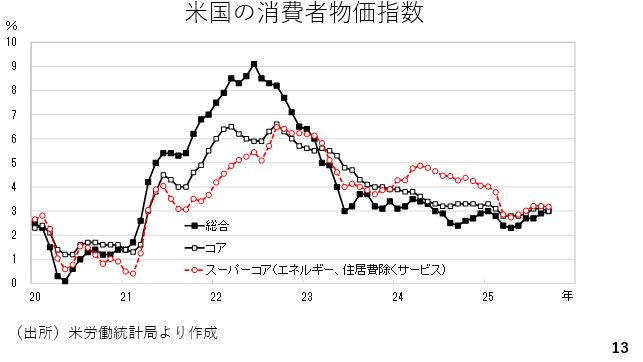

先ほど発表されたアメリカの消費者物価指数を見ておきます。依然として目標2%を大きく上回っていますが、事前予想をやや下回りました。来週のFOMCでは利下げが確実でしょう。このため発表直後にドル円も153円近辺から152円台前半まで下落する場面が見られました。ドル円の上昇にも歯止めがかかる可能性があります。

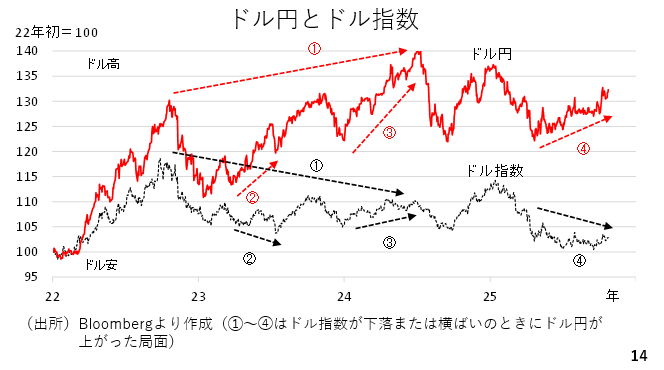

確かにドル高円安が勢いよく進むのは、ドル高と円安という二つのエンジンが働く場合です。但し、円安のみの単発エンジンだけでドル円が上昇することも決して珍しくありません。(スライド13)

実際2022年以降のドル円とドル指数を見てみましょう。例えば➀の矢印を付けた期間です。当時、アメリカの利上げによって勢いよくドル円、ドル指数ともに上昇した後、アメリカの利上げのピークアウトを受けて指数は下落しました。ところがドル円はその後、日銀の緩和的な政策が続くという円安エンジンだけで2024年の161円95銭まで上昇しています。

他にも➁~④の数字を付記している期間は、どれもドル指数が下落または小幅な上昇であってもドル円が勢いよく上昇している場面です。ドル円は強い円安材料があればドルそのものの上昇がなくても上がり得るのです。(スライド14)

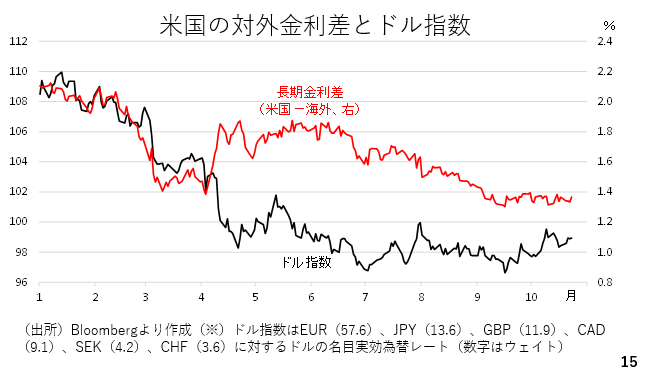

加えて、ドルが持ち直す可能性もあります。現在、政府機関の閉鎖や複数回の利下げ見通し、不透明な米中関税交渉の行方といった悪材料が目立つ割に、ドルは7月以降、底堅く推移しています。

トランプ政権が相互関税の詳細を明かした4月以降、ドルは金利差に照らしてかなりのドル安水準まで売り込まれました。この時期はドル離れをテーマに米国がトリプル安に直面しました。ただ、足元では本来の金利差に対応する水準までドルが持ち直しつつあると見受けられます。円安にドルの持ち直しが加わり、ドル円上昇に弾みがつく可能性もあります。(スライド15)

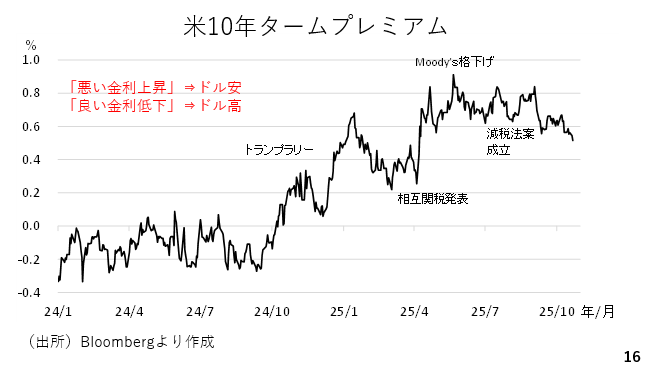

ドルの持ち直しの一因としてタームプレミアムの低下が挙げられます。春先以降、タームプレミアムの拡大による長期金利の上昇が、いわゆる悪い金利上昇とされ、トリプル安をもたらしました。

反対に足元ではタームプレミアムが縮小して長期金利が4%を割り込んでいますから、いわば米国債が買われる良い金利低下と見ることもできます。長期金利の低下がドルに対してポジティブに作用する可能性もあるでしょう。(スライド16)

10/27週のポイント

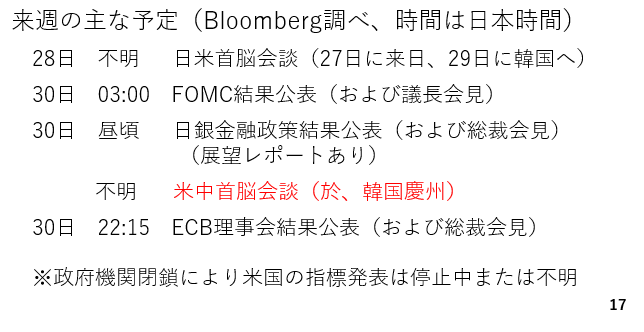

では来週の予定です。アメリカの政府機関閉鎖が続いており、経済指標の発表は引き続き未定です。一方、来週は日米や米中首脳会談に加え、中銀ウィークです。

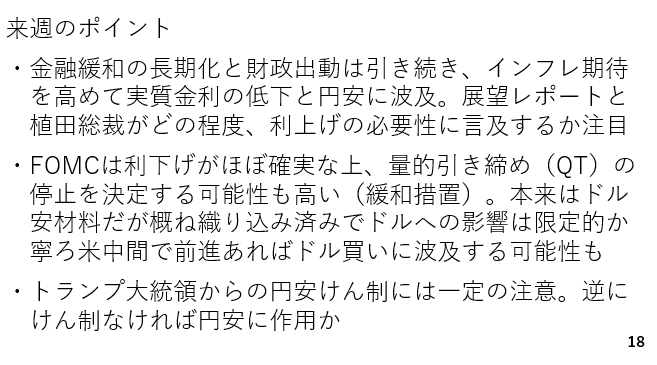

来週のFOMCでは利下げが確実な情勢です。また、量的引き締め(QT)の停止を決める可能性もあります。但し、利下げは織り込み済みであり、QT停止も広く見込まれており、FOMC後のドル安は限定的でしょう。9月のFOMC後、利下げが織り込み済みだった結果、ドル円はその後、上昇しています。

一方、日銀は利上げを見送るでしょう。植田総裁が利上げの必要性に言及すれば、一定の円安抑止効果が見込まれますが、物価の上昇リスクと下振れリスクの双方に言及した場合、ハト派姿勢と映り、円の続落を招くでしょう。

日米サミットに際し、トランプ大統領による円安牽制には一定の注意が必要です。もっとも、牽制がなければ逆に円安が加速する可能性も否定できません。加えて、米中サミットにて、関税交渉を巡る何らかの前進が見られた場合、ドル買いが強まる可能性も十分です。

総じて見て来週も155円程度まで想定しておく必要がある上、ドル安円高が進んだ場合も150円割れは押し目買いの水準として意識されそうです。(スライド18)

―――――――――――――――――――――――――

「内田稔教授のマーケットトーク」はYouTubeからもご覧いただけます。

※ご質問はYoutubeチャンネルのコメント欄で受付中です!