当シリーズでは、高千穂大学の商学部教授で三菱UFJ銀行の外国為替のチーフアナリストを務めた内田稔氏に、為替を中心に金融市場の見通しや注目のニュースをウィークリーで解説してもらう。 ※4月11に配信された「内田稔教授のマーケットトーク 【第26回】マーケットを敵に回したトランプ」を再編集しています。

―――――――――――――――――――――――――

4月7日週のドル円相場は142円台まで下落しました。ここで4月4日の終わり値と4月11日、日本時間19時30分時点におけるドル指数を構成している6通貨の対ドル変化率を見てみます。6通貨全てが米ドルに対して上がっており、米ドルは全面安となる中、日本円は上から3番目です。

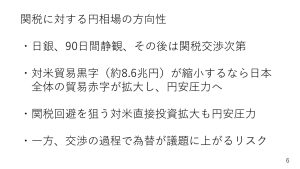

一方の日本円は、2024年9月の対ドル高値139円台にすら届いていません。このことから円の戻りが鈍いことが明らかです。そもそも関税は一見すると円高方向にみられていますが、円安方向の材料もかなり多く含んでいると私は考えています。

まず、米国が相互関税の上乗せ部分の執行停止の90日間、日銀は利上げどころではないでしょう。もともと私は早ければ5月1日の利上げも有り得るとみていましたが、今は5月1日どころかその次の6月もその90日間に含まれ、利上げは難しいと思います。

そして、90日間の後、7月の終わりに日銀会合がありますが、参議院選挙後です。日本の政治情勢がどうなっているかよくわからない状況である上、米国は早ければ夏場に利下げに入る可能性があります。さらに90日間の関税交渉がどのような結果に落ち着くかもわかりません。

この為、第25回でもお伝えした通り、次の利上げ時期の予測は難しい上、利上げの方向性が維持されるのかどうかも含めて非常に分かりにくくなったと思います。これまで円高の一因でもあった利上げ観測が後退するのであれば、円安材料になる可能性があります。

また、昨年のアメリカの対日貿易赤字は約8.6兆円でした。ただ、トランプ大統領の意向に従い、これを減らすとすれば、日本の全体でみた貿易赤字が拡大しますから、これは円安圧力となります。

ほかにも関税の回避を狙い米国での生産能力を高める対米直接投資を拡大する話題も出ています。実際に、すでに一部の日系自動車メーカーが米国での生産力拡大を検討中だと報道されました。日本企業が手元の円資金を投じて米国に投資をするわけですから、これも円安圧力になります。

トランプ関税で円高に?

一方、トランプ関税が円高の材料になる可能性もあります。トランプ大統領は「とにかく円安はけしからん」と言っています。この点が議題に上がってしまった場合は、少し円高方向に進む可能性が出てきてしまうでしょう。

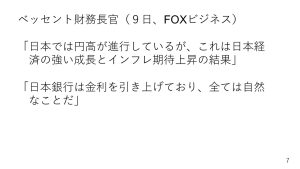

実際、4月9日、スコット・ベッセント米財務長官が、メディアに対して「日本では円高が進行しているが、これは日本経済の強い成長とインフレ期待上昇の結果」、そして「日本銀行は金利を引き上げており、全ては自然なことだ」と発言しています。

ただ、特に発言の前半は実態とは真逆です。ベッセント財務長官はもともとヘッジファンドマネージャーですから金融全般に精通していると思うのですが、少なくとも為替相場、中でも円相場に関してはあまり実態を把握していないと思います。

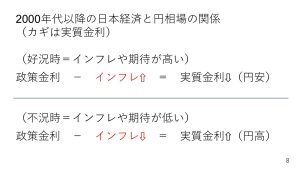

そもそも2000年代以降、日本経済と為替相場の関係性の鍵は実質金利が握っています。例えば、日本で景気が良くなり、インフレ率や期待インフレ率が上がると政策金利から期待インフレ率を差し引いて求められる実質金利が下がり、これが円安を招きます。逆に景気が悪い時は、インフレ期待が萎んでしまう結果、反対に実質金利は高くなり、これが円高をもたらします。

リーマンショックや東日本大震災の後を考えていただくとより理解が進みやすいかもしれません。当時の日本に景気は低迷していました。それでもドル円相場は80円割れという超円高でした。このとき、景気悪化による実質金利の上昇が円高をもたらしていたのです。この場合、日銀がいくら政策金利を低く抑えても、インフレ期待が非常に小さかったり、デフレでマイナスの値になると実質金利が高くなり、円高にもなるのです。

逆に2014年以降、アベノミクスによってインフレ期待が高まった場面では実質金利が下がったことから円安になりました。2022年以降も、まさにインフレが高まった結果、実質金利が大幅なマイナスとなって、未曽有の円安となったのです。

気になる発言

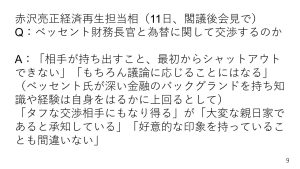

要するにベッセント氏の発言は全く円相場の実態をとらえていません。こうしたなかで私が心配した発言があります。それは米国との交渉の窓口となる赤澤経済再生担当大臣の記者会見におけるものです。

ここでベッセント財務長官と為替の交渉をするのかという質問に対し、赤澤大臣は「相手が持ち出した場合にはシャットアウトできない」「もちろん議論に応じることになる」と答えました。この発言自体はそこまで気にする必要はありませんが、問題はその次です。赤澤大臣は「ベッセント氏は深い金融のバックグラウンドを持ち、知見や経験は自身を遥かに上回っている」と発言しています。

先に申し上げた通り、私から見ればベッセント氏は円相場の実態を全くわかっていません。しかも日本はこれまで、円安に誘導したことはなく、国内経済を目的とした金融緩和の結果であるとのスタンスを取ってきました。ですから赤澤経済再生担当大臣は為替に関していかなる要求も突っ張らないといけない立場であるはずですが、心もとない発言でした。円安是正を部分的に受けるかのようなことが間違ってもあってはいけませんが、少々心配です。

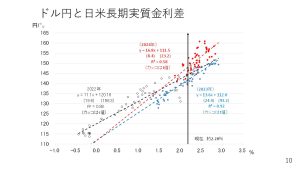

ここからドル円相場の水準をチェックします。現在、日米間の実質長期金利差は大体2.2%です。これに対応するドル円は大体140円付近から2024年のケースでいけば153円程度でもおかしくありません。ただ金利に関係なくドルが下がっていますから、この金利差という羅針盤はあまり当てにならないかもしれません。ですから140円割れも想定せざるを得ない状況です。

今後のポイント

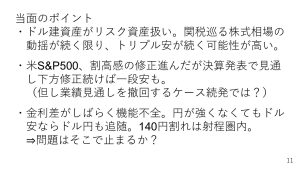

最後に当面のポイントを見ていきます。4月4日に米国の雇用統計が、そして4月10日に米国の消費者物価指数が発表されました。一連の経済指標を見るに、米国のインフレはかなり減衰しつつある状況にあります。ですが、足元では経済指標よりも関税が株式相場に与える影響が強くなっており、ドル建ての資産もリスク資産のような扱いになっています。この為、関税をめぐる株式相場の動揺が続く間は、米国のトリプル安が続く可能性が高いでしょう。

S&P 500の動きを振り返ります。割高感の修正はかなり進んでいます。たとえば、4月7日にS&P500 が4900割れまで下がった場面では、予想PERが過去平均の18倍ぐらいまで下がって割高感の是正が進みました。

ただ、その後、関税上乗せの90日間延期というトランプ大統領の方針転換により株価が大きく上昇しました。現状は予想PERが19倍台まで上がっています。つまり割高感の修正が中途半端な状態で止まった状況です。

米国では4月14日週あたりから、決算発表が本格化します。決算発表で見通しの下方修正が相次ぐことになれば株の一段安も十分に考えられるでしょう。警戒すべき動きです。

たとえば、4月9日にデルタ航空は業績見通しを撤回していますが、これは考えてみれば当然です。多くの国との関税交渉がはじまるわけですから前提が全く決まらない中で、業績の見通しは出せません。同様のケースが実際にはかなり多く出てくるのではないかと考えられます。ですから株については、神経質な相場が続くのではないかと思います。

為替についても考えてみましょう。金利差はしばらく機能不全になるでしょう。ドル円の水準、あるいは方向感を見定めるのは難しい時間帯が続くと思います。いずれにせよ円は決して強くはないもののドル安相場が続くことになればドル円も追随するでしょう。ドル円140円割れは、射程圏内に入ってしまっていると思います。問題はドル円の水準ではなくドル安が140円割れで止まるのかどうかになってくるでしょう。

一番シンプルかつ楽観的なケースでいけば、悪材料手尽くし感によって米国の株安に歯止めがかかるかもしれません。そうなればトリプル安にも歯止めがかかり、ドル円も140円あたりで下値固めとなることが十分期待できます。ですが、現状ではそこで止まるかどうか非常に心配な時間帯が続くのではないかと見立てています。

―――――――――――――――――――――――――

「内田稔教授のマーケットトーク」はYouTubeからもご覧いただけます。