リスク回避の動きがあってもなぜ円は強くなかったのか。債務残高、法定上限突破のXデー迫る中、どうなる米国予算案

―――――――――――――――――――――――――

為替市場についても見ていきます。

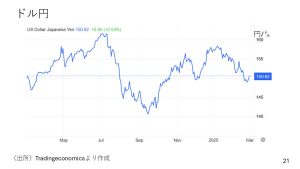

過去1年間のドル円相場を見ると、今週は昨年12月の安値(149.68円)付近で下げ止まり、足元では150円台を回復しています。

今週1週間の対ドル変化率を見てみましょう。全ての通貨がドルに対して下落しており、ドルが全面高でした。日本円は7通貨中、下から3番目の位置でした。つまり、金利低下にもかかわらずドルが強く、リスク回避にもかかわらず円はそれほど強くならなかったことが分かります。

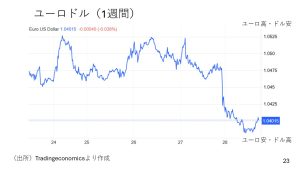

ドルが強かった大きな要因は、ユーロドル相場の動きです。

ここ1週間のユーロドル相場をまとめました。まず23日にドイツの選挙結果が出た後に、財政拡張期待からドイツの金利上昇・ユーロ高の動きが出て、ユーロドルは1.05台までユーロ高・ドル安になりました。

しかし、その後CDU/CSU側から債務ブレーキの即時緩和に否定的な発言が出たため、財政拡張がすぐには進まないという見方から、週末にかけてユーロ安・ドル高に進みました。

ユーロドルは為替市場で最も出来高が大きい通貨ペアです。ここでドル高になると為替市場全体でもドルが強くなる傾向があります。

おそらく今週、金利が下がった割にドルがしっかり推移していたのは、選挙後の財政拡張期待剥落による「ユーロ安→ドル高」が生じそこからの波及効果で、全般的にドルが強かったと考えられます。

日本円があまり強くなかった要因

逆に日本円があまり強くならなかった理由としては、ヘッジファンドなどの円ショート(円売り)ポジションの買い戻しがかなり進み、ゼロ近くまで戻ってきていることが挙げられます。

つまり売られていた円の買い戻しがそろそろ一巡してきたということです。日本円は金利からインフレ率を差し引いた実質金利が大幅なマイナスという非常に弱い通貨なので、売った分よりもさらに買い上げる展開にはならなかったと考えられます。

さて、2月28日この後(約1時間後)に発表される米国のPCE(個人消費支出)物価指数は重要な指標です。※

出所:内田氏

伸び自体は減衰してきているものの、2%台半ばで少しインフレの鈍化に歯止めがかかってきている状態です。事前予想では、前回よりもインフレが収まるという方向の数字となっています。

ただし、現在マーケットのセンチメントが非常に悪いため、結果がどうであっても株安につながる恐れがあります。たとえば、PCEが予想を上回る場合、インフレ懸念になった場合は利下げ観測後退するという話が出てきます。そうなれば、金利が上昇し、株安につながる可能性があります。

逆にPCEが予想を下回った場合は、経済の勢い鈍化しているという見方につながります。その結果インフレの鈍化によって景気への不安が台頭し、やはり株安につながる可能性があります。

予想から大きく上下にぶれると株価の下落につながる可能性がありますが、予想と大きく変わらなければあまり影響はないかもしれません。

※前年同月比で2.5%上昇。伸びは市場の予想通りだった。コア指数に関しては前年同月比で2.6%上昇。2.9%に上方修正された24年12月から鈍った形になった。

来週の注目ポイント

ここからは来週の注目ポイントです。

出所:内田氏

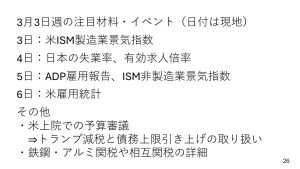

来週は米国の経済指標が多く発表されますが、特に重要なのは3月7日(金)の雇用統計です。米国の労働市場は緩やかに逼迫感が和らいでいます。たとえば失業者に対する求人倍率は2022年の約2倍から現在は約1倍まで低下してきています。おそらく来週一番マーケットを動かす材料となるでしょう。

余談ですが、トランプ氏は夏時間・冬時間の区別をやめてしまえと言っています。そうなれば、雇用統計は年中日本時間の夜9時半に出るのでぜひ実現してほしいです。

指標以外の注目ポイントとしては、米上院での予算案審議があります。特にトランプ減税の取り扱いと債務上限引き上げが焦点です。

連邦債務については、法定上限の36兆円に債務残高が達しました。この為、現在お金を調達するための国債発行が停止しており、財務省が手持ち資金やところどころで入ってくる税収などで何とか回している状況です。

このままでは6月から8月頃に資金繰りが限界に達し債務不履行を起こしてしまう「Xデー」がやってくるとされています。まだ先ではありますが、早めの対応が必要です。

その点、米国の上院が下院から送られてきた大型の予算案をどう修正するか、あるいは修正しないのかも注目のポイントです。加えて、引き続き関税政策にも注目です。鉄鋼・アルミの関税は3月12日予定が予定されています。これが予定通り実施されるのかどうかです。

相互関税については4月2日からと発言しています。そして、いろいろな国に実施の条件を突きつける可能性があり、日本については為替に関する注文が付けられる可能性があり、要注目です。

難しい情勢

最後に来週の見通しです。

ここまでお話ししてきたように非常に予想の難しい情勢です。まず、日本の長期金利は東京都のCPIが予想を下回ったことやリスクオフ相場を受けて、1.3%台から1.4%前半で推移するのではないかと思います。

日本株については、引き続きトランプ政権の関税政策、特に自動車関税や相互関税の実施が進む中で、為替で何か注文つけられないか、このあたりに注意が必要です。

中期的にはインフレ基調継続で底堅さを維持するとみており、日本株は底堅さを維持するという見方は変えていません。ただ、短期的にはさらなる下落の可能性も視野に入れておく必要があるでしょう。

具体的に考えてみましょう。9月に36,000円を割り込んだあと、少しずつトランプ再選の話で盛り上がり、足元で3万7000円を少し割り込んだところまで下がってきました。トランプラリーの巻き戻しとみるなら、昨年9月の安値までもう1000円ほどの下落も視野に入れる必要があると思います。

ただし、先ほどご説明したように、必ずしもトランプ関税を嫌気して日本株が下がったとは言い切れません。たとえば、情報技術セクターの下落は米国のIT銘柄に連動した部分もあり、トランプの関税を過剰に警戒している面もあったように思います。

ですから、37,000円割れで底入れを探る展開を期待したいところです。

為替については昨年12月の安値付近で底堅さを確認したことで、投機筋の円の買い戻しも一巡した可能性が高く150円台を回復しました。ですから上値は重いながらも持ち直し、150円をなんとかキープできるかどうかという状況だと思います。

ただし、リスクオフが続く場合は、強い順に「ドル、スイスフラン、日本円」といった安全資産選好の動きが出る可能性もあるでしょう。そうなると、ドル円はあまり動かないものの、他の通貨と円の強弱に差がつきやすくなります。リスク回避の場合、クロス円での円高がでやすい点には注意が必要です。

―――――――――――――――――――――――――

「内田稔教授のマーケットトーク」はYouTubeからもご覧いただけます。