―――――――――――――――――――――――――

日銀植田総裁発言を読み解く

ここからは24日にあった日銀の政策金利決定会合で行われた利上げについて、いくつかポイントを解説したいと思います。

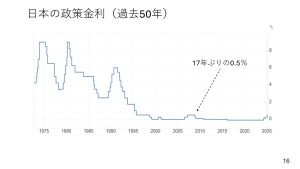

まず、過去50年間の日銀の政策金利をまとめてみました。昔は日本にも相当金利の高い時期がありましたが、その後低金利が続きました。現状は0. 5%まで利上げが進み17年ぶりの水準になっています。

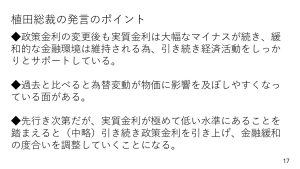

次に植田総裁の会見での発言をいくつか振り返りましょう。重要な発言は3つありました。

1つ目は「政策金利の変更後も実質金利は大幅なマイナスが続き、緩和的な金融環境は維持されるため、引き続き経済活動をしっかりとサポートしている」という発言です。

2つ目は「過去と比べると為替変動率が物価に影響を及ぼしやすくなっている面がある」という内容です。

つまり、急に1月利上げに傾いたのは円安抑制が大きく影響していたのではないかと考えられます。

12月の日銀会合で植田総裁は「米国の政策、賃上げの行方の見極めまでもうワンノッチほしい」と利上げに慎重な発言をしました。

そこでマーケットでは1月利上げ観測が後退し、3月利上げとの見方が強まりました。ですが、円安は今年に入り159円手前まで進みました。これ以上利上げを先送りして、円安を許してしまうと輸入インフレにますます火がついてしまう。1月利上げはこういったことを警戒したものだったのでしょう。

3つ目の植田総裁の注目発言は「先行き次第だが実質金利が金和得て低い水準にあることを踏まえ(中略)引き続き政策金利を引き上げ、金融緩和の度合いを調整していくことになる」というものです。

このあたりは難しい話ですので、少し解説をしたいと思います。

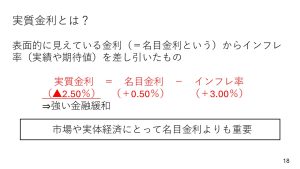

まず実質金利は何かについてのおさらいです。端的に言えば、表面的に見えている名目金利からインフレ率を引いたものの残りです。

日本の名目政策金利は今0.5 %、そして、24日に発表された生鮮食品を除いた消費者物価指数は3%です。引き算をするとマイナス2.5%、これが実質金利ということになります。

実質金利がマイナスにあるということは、先の植田総裁発言の通り相当に強い金融緩和の状態であることを意味します。

市場や経済全体にとっては名目金利よりも実質金利の方が大事で、マイナスにあるということは経済の下支えとなり、株価にも追い風です。ただ円にとっては強い円安の圧力になっています。

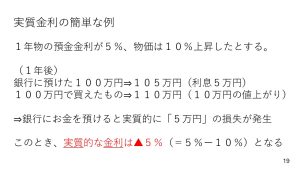

実質金利に関して、もう少し詳しく説明したいと思います。簡単な例を紹介します。

たとえば、1年の預金金利が5%(名目金利)、インフレ率が10%の世界があったとしましょう。手元にある100万円を銀行に預けると、利息が5万円つきますから、1年で105万円になります。

ところが、インフレ率は10%ですから、100万円で購入できたものは1年後には110万円でないと購入できなくなります。

100万円のおカネは5万円しか値上がりしていないのに対して、モノは110万円に値上がりしている。これでは実質的には5万円の損が発生したのと同じです。つまり、実質金利がマイナス5%になったので5万円損したということになります。

実質金利がわかりにくければこの例を思い出してもらえれば幸いです。

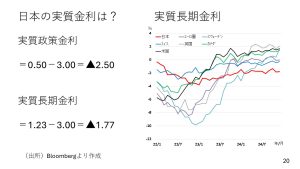

さて、日本の今の実質金利を見ていきましょう。

政策金利は0.5%、インフレ率は約3%ですから、実質金利はマイナス2.5%ということになります。長期金利も実質金利に置き換えてみますと、1.23%から3%を引くのでマイナス1.77%です。

日本の実質長期金利は水準的にもマイナスで諸外国と比べても非常に低い。これがまさに円安の一番の要因であり、円の弱点です。

この状況が解消されない限りは、そう簡単には円高には戻っていかないという状況です。

24年日銀政策の評価は

問題は植田総裁が「緩和の状態を調整していく」という言い方をした点にあります。これは、マイナス幅を少しずつゼロに向けて小さくしていく、そのために利上げをしていくと言っているということを意味します。

そうした中で「どこまで日本の利上げは続くのだ」という疑問が湧くのは当然かと思います。

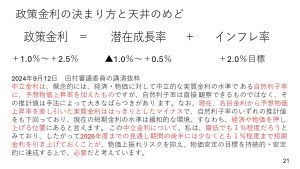

政策金利(あるべき金利水準)または中立金利は、潜在成長率とインフレ率を足したものです。

潜在成長率は推計の仕方によって幅を持って出てくるもので、日本の場合はマイナス1%から0.5%ほど。このくらいの幅を持って見られています。

インフレ率は目標が2%です。

これらを足し合わせると、日本の政策金利は1%から最大で2.5%くらいの幅になる。つまりは、この水準に合わせて利上げが進んでいくと考えられます。

実際に昨年9月に日銀の田村直樹政策員会審議委員は講演で「日本の政策金利はどんなに低く見積もっても1%ほどまでは上げていく」といった趣旨の発言をしています。

田村審議員発言の詳細については図にまとめております。赤字箇所が要点ですので、興味のある方は読んでみてください。

話を戻すと、今の金利は0.5%ですが、1%程度までは年内、あるいは年度内にあたる来年の3月までには到達する。つまり、あと2回は利上げがあると考えられます。

ただ、2.5%となると、かなり別の水準です。そこまで利上げをするとは私自身は考えていません。けれども、インフレがある程度続くようであれば、1.25%までは利上げをする。少なくとも1%台前半までの利上げは進んでも、まったくおかしくない状況です。

日銀の利上げに対するメディアの扱いを見てみると、日本の景気があまりよくない、つまり消費が低迷しているのに利上げをするのはけしからん、といった論調を目にします。

ですが、そういった論調はおそらく因果関係が間違っているのではないかと私は考えています。つまり、景気が良くないのに利上げをしてはいけないのではなく、日銀が利上げをやらな過ぎている結果、日本経済にマイナスが起こっているのではないかと私は見ています。

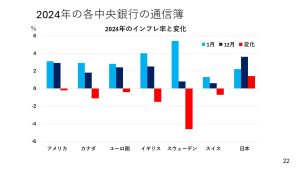

グラフは2024年1月と12月のインフレ率を比べたものです。水色は1月各国のインフレ率、紺色が12月のインフレ率です。赤は1月と12月の変化の度合いを示しています。

どの国も金融政策をしっかりと進めました。その結果インフレは抑制されており、いずれも1月に比べて12月はインフレ率が低くなっています。

けれども日本はそうなっていません。12月に向けてむしろインフレ率は加速しています。ドル指数を構成している6か国とアメリカを加えた7つで比較すると、インフレ率が加速しているのは日本だけです。

中央銀行は物価の安定を目標に金融政策を決定しています。その観点で日銀を評価するとすれば、24年の日銀の政策は不合格という点をつけても良いでしょう。

唯一日本の金融政策が正当化されるとすれば、日本人の中で30年間かけて凝り固まった「デフレマインド」をぶっ壊すために、つまり日銀は意図的に異常な緩和的政策を続けインフレを加速させ、結果的に過度な円安を容認して、輸入インフレを起点にインフレを長引かせてデフレマインドを打ち壊そうとしている。

このような考えであれば、24年の日銀の政策にも理解できる点はあります。ですが、ここまで見ていただいた通り、世界的に見て昨年インフレが加速した国は珍しい。この点は是非お伝えしたいと思います。

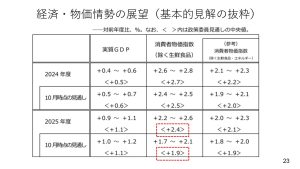

日銀の政策に関してはもう一つ疑問に思う点があります。日銀は1月と4月、7月と10月、合計4回いわゆる「展望レポート」を出し、物価の展望について発表しています。

前回10月時点では2025年末のインフレ率は1.9%になる見通しでした。しかし、そこからわずか3カ月後の2025年1月に発表された展望レポートでは2.4%、つまり、0.5 %もインフレ率が高くなる形でまとめられています。

現在の経済情勢は複雑です。FRBの見通しもほぼ当たったためしがありません。とはいえ、インフレ率の見通しを3カ月で一気に0.5%も上方修正なければいけない状況は、金融政策がかなり遅れ気味になっていることを示唆しているのではないかと、私は思っています。

結局利上げをあまりしないことによって、日本は異常な円安に見舞われ、輸入インフレが加速、賃上げがインフレに追い付かず実質金利がマイナスに。そして、消費が力強さを欠く状態にもなっているのではないでしょうか。

因果関係は「景気が悪いのに利上げをするのはおかしい」ではなく、必要最低限の利上げをしないことによる円安と輸入インフレにより、実質賃金の前年割れ、購買力の低下が起こっている。ということだろうと思います。

ですから、次の利上げが年の前半にあってもおかしくはありません。ただ、夏には参議院選挙がありますし、アメリカの政策は読みにくいところがあり、次の利上げの時期は日銀の裁量にゆだねられている。予想は難しい状況です。

来週のポイント

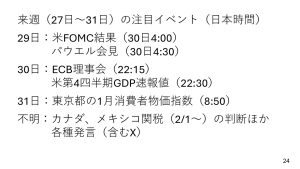

最後に来週のイベントについていくつかピックアップし、ご説明したいと思います。29日、日本時間の30日明け方4時そして4時30分に、FOMC、それからパウエル議長の会見があります。

現状としてはインフレ再燃の警戒も残っているほか、トランプ大統領の政策も見通しにくいため、「利下げ様子見」がコンセンサスとなっており、市場でも「据え置き」を99%以上織り込んで動いています。

私自身もあまり新しい情報は出てこず、無風の通過になるのではないかと予想しています。

続く30日にはECB理事会があります。こちらでは0.25%利下げをすると考えられており、市場も相当織り込み済みで動いています。利下げによって改めてユーロが動く、という動きにはなりにくいでしょう。

30日にはほかにも米国の第4・四半期GDPの速報値が発表されます。FOMCよりも市場を動かす可能性があると私は見ています。速報値が意外と強ければ、為替で言えば、シンプルにドル高になるでしょう。

ただ、アメリカの労働市場はやや需給が緩和している状況にあります。つまり、景気は言われているほど強くはない可能性もある。GDP速報値が上昇、下落どちらに出るかは読みにくい面があります。

31日には東京都の1月消費者物価指数が発表されます。日本のインフレはかなりしつこさを増しています。ですから、東京都のインフレも加速してくると予測しています。

とはいえ、よほどの数字でなければ、あまりマーケットを動かすことにはならないでしょう。

やはり注目はトランプ氏の言動です。特にカナダ・メキシコの関税をどうするのか。トランプ氏は両国に対し2月1日から25%関税をかけることを検討しているとすでに発言しています。31日は金曜日です。つまりはそれまでには関税をどうするかについての発言が出てくるでしょう。

そのタイミングで他国の関税をどうするかについても発言があるかもしれません。特にXを含めてトランプ氏の発言には要注意です。

最後にここまでのポイントをまとめたいと思います。

今週はトランプ大統領就任演説で過激な発言がでなかったという安心感もあってか、株価は世界的に上昇しました。S&P500とDAX(ドイツ株価指数)は史上最高値更新、日経平均は4万円台回復という状況です。

このイベントを無難に通過したというポジティブサプライズによる多少のリスク選好と株高という流れはしばらく続くでしょう。ただ、いつまでもお祭りのような株高が続くことにはならないと思います。底堅さは維持しつつ、若干様子見。という形になるのではないでしょうか。

為替については、日銀の利上げは9割以上織り込み済みでした。なおかつ、実質金利が大幅なマイナスであるという状況が解消されるめどもたっていません。この為、利上げによる円高は限られ、来週は157円台まで戻る可能性は十分にあると思います。

また、次回詳しくお話ししますが、2月7日にアメリカの1月分雇用統計が発表され2024年の数字がアップデートされます。現状では下方修正されるのではないかと心配されており、それをにらみながらの様子見になるのではないかと見ています。

「内田稔教授のマーケットトーク」はYouTubeからもご覧いただけます。