―――――――――――――――――――――――――

今週はトランプ大統領の就任演説、そして日銀利上げがありました。この2点についてご説明していきたいと思います。

流れは次の通りです。まずトランプ氏が大統領就任式で語ったこと。次に日銀の利上げです。どこまで続くのかについても考えてみたいと思います。次にマーケット全般の振り返りを行います。

来週のポイントは米国のFOMCとECB理事会そして東京都のCPIです。この点についても最後簡単にご説明します。

まずはトランプ氏の大統領就任演説についてです。

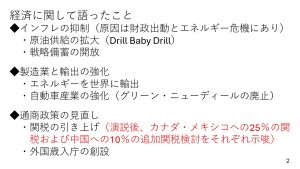

大統領就任演説で、トランプ氏は経済に関して大きく3つの点について説明しました。

1つ目がインフレ抑制です。とにかく原油の供給を拡大していく、具体的には英語で「Drill Baby Drill(掘って掘って掘りまくれ)」と発言しました。

また、戦略備蓄の解放にも触れています。いずれにしても、原油の供給を増やしエネルギー価格を下げる。これによりインフレを抑制する。こういった政策を打ち出しています。

ちなみに、トランプ氏は「財政出動」と「エネルギー危機」がインフレの原因だと発言しました。財政出動は前トランプ政権、そしてバイデン政権、さらには今回のトランプ政権でも行われようとしています。

つまりトランプ氏は、財政出動によりインフレになる可能性を念頭に置きつつ、エネルギーの値下がりによってインフレを抑制しようとしています。

2つ目です。トランプ氏は製造業・輸出の強化についても触れました。具体的には「エネルギーをどんどん世界に輸出していく」さらに、グリーン・ニューディールを撤回する考えを示しました。

3つ目として、トランプ氏は通商政策の枠組み、いわゆる関税の引き上げについてです。就任演説では具体策への言及はありませんでしたが、その後2月1日からカナダとメキシコに対して25%の関税をかけるかどうかを議論すると表明しました。

カナダとメキシコは依然として米国に対して不法移民を送り込んでいる。特にメキシコを念頭に、報復・制裁的な意味合いも含んだ発言だったと考えられます。

さらに、中国にも10%の関税をかけることを検討すると示唆しました。ただ、選挙前には中国に60%関税をかけると話していましたから、マーケットの受け止めは「やや過激ではない」「穏便なスタート」というものが強かったのではないかと思います。

マーケットの警戒感とは逆の動きへ

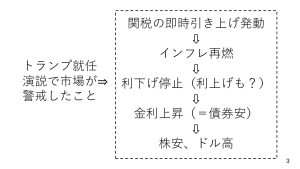

トランプ氏の大統領就任演説で市場が警戒していたことは、関税の引き上げ、ないしは発動でした。

そうなれば関税が上がり、インフレは再燃。FRBは利下げを停止する。下手をすれば利上げしないといけなくなるのではないか。それを受けて、米国では特に長期金利がインフレへの期待感の上昇に伴い上昇し、株価の重しになり、為替ではドル高になる。

このように警戒していたわけですが、実際には逆の動きになりました。関税は上げるでしょう。ですが、すぐに発動はしなかった。つまり、今週は為替市場ではドル安、株式相場は株高に、金利については低下の動きになりました。

実際に過去1カ月の米国長期金利の動きを見ておきます。先週の段階で「トランプ新政権は一気に関税を上げるわけではなさそうだ」という見方から、4.8%台まで上昇していた長期金利は、4.6%台まで低下していました。

その後、大統領就任演説で「具体的かつ急激な関税引き上げ」という話はしなかったことから、長期金利は4.5%台まで低下しました。

しかし、その後は材料が出尽くした。また、そもそも米国の景気に対しては依然として強気な見方も多いなかで、長期金利は4.6%まで戻っている。こんな状況です。

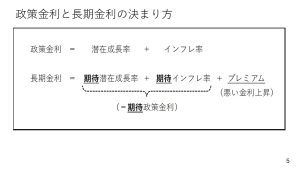

そして今週、米国の長期金利が下がってきました。ここで、長期金利を構成する三つの要素(期待成長率、期待インフレ率、プレミアム)の動静を考えてみたいと思います。

出所:内田氏

出所:内田氏まず、財政出動がある場合は米国政府の借金が増えますから、悪い金利上昇(プレミアム)が起こりがちです。

けれども、大統領就任会見では、トランプ氏から財政について具体的な発言が出たわけではありません。したがって、今週長期金利が上がった要因は、期待インフレ率の低下と悪い金利上昇の緩和だと考えられます。

このように金利が上昇したり下落したりした場合は、その背景を抑えておく必要があると思います。

日本は株高に

株式相場も見ておきましょう。急激な関税引き上げがなされなかったという安心感から、先週来から少しずつ上昇していましたが、今週はさらに上昇し、S&P500 は最高値を更新しました。

ただ、今週は1月22日にJPモルガン・チェース銀行のジェームズ・ダイモンCEOが「アメリカの株は割高だ」と指摘しています。たしかに、株価収益率でみると、決して割安ではありません。ただ、バブルだと大騒ぎするほどの水準でもないでしょう。

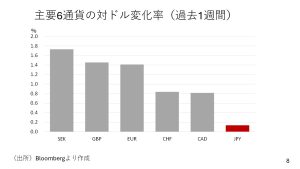

次に為替です。主要6通貨の米ドルに対する過去1週間の値動きをまとめたもので赤がドル円、青がドル指数となっています。

まず、ドル円の動きを見てみましょう。ドル安にはなったもののわずか0.6 %です。また、現在のドル円相場が156円台ということを考えると、ほぼ横ばいという形になりました。

ドルはたしかに弱かった。ただ、円もかなり弱かったので、ドル安円高は限定的だったのでしょう。

ドル指数の算出対象である6通貨の対ドル変化率も見てみましょう。各通貨の対ドル変化率をグラフにしました。

見ていただくとわかる通り、スウェーデンクローナは1%台後半、ドルに対して上昇していますが、日本円0.1%しか上昇していません。先ほどお話しした通り、1月24日時点でドル円は156円台です。これを基にしてグラフを作ると、円はドルに対して、むしろ値下がりするような動きになっている。円はさえない状況が続いています。

次に過去1カ月の日本の長期金利を見ていきます。今週は上昇一服で、1.2%台となりました。最近の数値で言えばそれなりに高い水準ではあります。

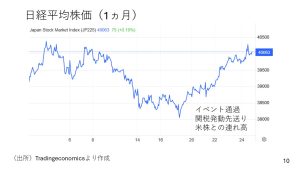

そして、日経平均株価は4万円台に回復しました。「トランプ氏は大統領就任式で何を言うかわからない」そんな緊張がありましたが、市場はひとまず「イベントを通過した」とみているようです。また、日本を含めて関税先送りがあった。さらにはアメリカの株高に対する連れ高もあり、今週日本は株高になっています。

はたしてインフレは収まるのか

さて、冒頭お話ししたトランプ氏の「掘って掘って掘りまくれ」という発言の影響についても見ていきたいと思います。

米国の原油先物相場(WTI)は発言を受け1バレル70ドル前半にかけて下落しました。つまり「今後アメリカで原油の供給量が増えるのではないか」という思惑があったということです。

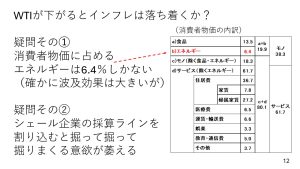

トランプ氏は原油の価格下落をインフレ抑制の鍵にしようとしている節がある。ですが、WTIが下落すれば米国のインフレが落ち着くのだ、という考えについては私は2つの観点から懐疑的です。

まず一つ目。アメリカの消費者物価においてエネルギーが占める比率は6.4%しかありません。エネルギー価格を一生懸命下げたところで、どれほどインフレを抑制する効果があるのか。

もちろん、自動車社会である米国でガソリン代が下がれば、物流コストが下がる、ホリデーシーズンに車で遠出をする方が増え、行く先々で消費をする。こういった動きも出てくるでしょう。

波及効果は確かに大きいと思います。ただ、やはり消費者物価全体に占めるエネルギーの割合は高くない。

私自身は米国のインフレを見るうえでは消費者物価の27%を占める「帰属家賃」が重要だと考えています。帰属家賃のような住宅関連の動きの方が米国のインフレに与える影響はよほど大きいでしょう。

ですから、私はガソリン代が下がったとて、住宅市況が堅調に推移しているのであれば、米国のインフレはそれほど簡単には収まらないのではないか。そう言えると思っています。

疑問の二つ目です。石油を掘って掘って掘りまくり相場が下がると、採算ラインを割る可能性があります。そうなれば、米国のシェール企業にとっての石油を掘るインセンティブがなくなってしまうかもしれない。

米国のシェール企業の採算ラインは1バレル80ドル以上と言われます。これを割ってしまえば掘ってもあまり利益が出ない。そうなれば、掘って掘って掘りまくることにはならないでしょう。

やはりエネルギー供給が増えて米国のインフレが収まるかについてはクエスチョンマークが残ります。

トランプ氏が就任演説で語らなかった政策の動向は

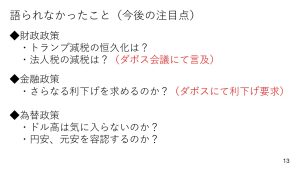

大統領就任式でトランプ氏によって語られなかった政策。ここが今後の注目点になるでしょう。

出所:内田氏

まず、財政について。トランプ政権は「トランプ減税の恒久化」「法人税の引き下げ」などを打ち出しているわけですが、就任式では財政について何も語られませんでした。

ただ、その後のダボス会議で「アメリカに来てどんどんものを作ってほしい。アメリカでものを作る限りは法人税を安くする」といった文脈の中でトランプ氏は法人税減税について少し言及しています。

トランプ減税の動向によって、経済・長期金利に動きが出てきます。来週以降その動静に注目です。

そして、ダボス会議では金融政策についても「アメリカに限らず世界中でどんどん金利を下げてくれ」という発言がでました。

FRBに対しても直接的、間接的に「どんどん利下げを続けろ」という圧力をかけていくでしょう。

発言はありませんでしたが、日本として気になるのが為替です。ドル高は気に入らないのか。円安や人民元安を容認するのか。

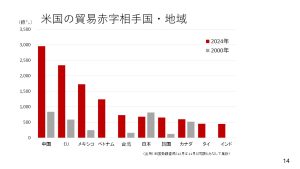

米国から見て、貿易収支の不均衡という問題で標的になりやすい国はどこか。それは貿易赤字が大きい国や地域です。貿易赤字が最も大きいのが中国、次いでEU、旧NAFTAは3番目のメキシコと8番目のカナダを足し合わせるとEUと同等の規模になります。

対する日本は今から25年前の2000年では、日本は中国とほぼ並んで一番大きい部類の貿易赤字国でした。米国にとっては「憎い相手」という言い方をしてもおかしくなかった。

ですが、今は貿易赤字国としては上位から6番目、また中国の4分の1の規模しかありません。ですから、日本はあまりトランプ氏の対象にはならないのではないか。そういう見方もできます。

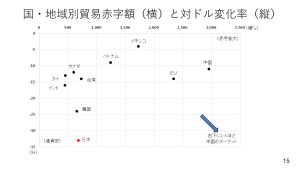

これは、現在の貿易赤字の規模を横軸、縦軸にバイデン政権の間、ドルに対してどれくらい自国通貨が下がったのかをプロットしたものをまとめたグラフです。

右下に行けば行くほど貿易赤字は大きく、ドルに対して通貨は値下がりしていて、米国にとっては「非常に憎たらしい相手」ということになります。

つまり、右下に行けば行くほど米国のターゲットになりやすい。まず中国を見てみると、貿易赤字は大きいものの、人民元安はバイデン政権下で10%ほど進んだ程度です。ユーロも13%ほどでした。

そのなかで目立つのが円安です。日本はバイデン政権下、主要な貿易赤字相手国の中で最も通貨安が進みました。

米国財務省は4月と10月に「為替報告書」というレポートを議会に提出します。そこで日本が「為替操作国」に認定される可能性もゼロではない。

今後、トランプ氏のXや公演、演説で「ドル高はけしからん。日本は為替を操作しているのではないか」という発言が飛び出してくる可能性は十分に頭に入れておいた方が良いと思います。

とはいえ、瞬間的に円高に振れるでしょうが、政治的な圧力や発言でマーケットの流れがずっと決まるわけではありません。トランプ氏の批判の矛先になったからといって、円高トレンドになることはないでしょう。

いずれにせよ、為替について、日本は少し神経質になる時間帯が続くのではないかと考えています。

―――――――――――――――――――――――――

後編では日銀利上げ後の動静ついても解説していきます。

「内田稔教授のマーケットトーク」はYouTubeからもご覧いただけます。